Legge di Bilancio 2023: le novità fiscali

Il 29 dicembre 2022 è stata pubblicata in Gazzetta Ufficiale la Legge di Bilancio per il 2023, Legge n. 197/2022, entrando in vigore come di consueto a partire dal 1° gennaio di quest’anno.

Con il presente contributo si richiamano, in sintesi, le principali novità introdotte in ambito fiscale.

Modifiche al regime forfettario

Viene innalzata da 65.000 euro a 85.000 euro la soglia massima dei ricavi conseguiti o compensi percepiti per poter accedere al regime forfettario, mantenendo invariati tutti gli altri requisiti.

Tale limite deve essere verificato sulla base dell’anno precedente ed è da ragguagliare ad anno solare nel caso di attività aperta in corso d’anno. Proprio in merito a quest’ultimo aspetto, va sottolineato che per i soggetti che già hanno aderito al regime forfettario e che nel corso del 2022 hanno superato la soglia dei 65.000 euro, ma sono rimasti al di sotto della nuova soglia di 85.000 euro, possono continuare ad applicare il regime forfettario nel 2023.

Viene poi introdotta un’altra importante novità in merito alla fuoriuscita dal regime. Infatti, per i soggetti i cui ricavi o compensi eccedono i 100.000 euro, la fuoriuscita dal regime scatta dall’anno stesso in cui si verifica tale superamento. Laddove invece, i ricavi o compensi non superino l’importo dei 100.000 euro, la fuoriuscita dal regime scatterà dall’anno successivo.

Tutte operazioni successive al superamento della soglia di 100.000 euro saranno da subito assoggettate a regime Iva ordinario.

Flat tax incrementale

Esclusivamente per l’anno 2023, i soggetti persone fisiche esercenti attività d’impresa, arte o professione, che non applicano il regime forfettario, possono applicare un’imposta sostitutiva pari al 15% su una base imponibile, non superiore a 40.000 euro, calcolata come differenza tra il reddito d’impresa e lavoro autonomo relativo al 2023 ed il maggiore dei redditi d’impresa e lavoro autonomo del triennio 2020-2022, decurtato di una franchigia del 5%.

L’eventuale eccedenza di reddito, conseguito nel periodo d’imposta 2023, rispetto alla base imponibile per il calcolo della flat tax incrementale, sarà assoggettata alle aliquote IRPEF ordinarie.

Ai fini della determinazione degli acconti dovuti per il periodo d’imposta 2024, si assumerà, come imposta del periodo precedente, quella che sarebbe stata determinata con criteri ordinari, ovvero senza considerare le disposizioni che prevedono la flat tax incrementale.

Inoltre, per tutte le deduzioni, detrazioni o benefici che fanno riferimento a requisiti reddituali, si deve tenere conto anche della quota di reddito assoggettata all’imposta sostitutiva.

Tregua fiscale

La Legge di Bilancio 2023 ha previsto diverse misure per la definizione in via agevolata dei rapporti con l’Amministrazione finanziaria, nelle diverse fasi, precedenti e successive alla contestazione delle violazioni, fino ai contenziosi pendenti.

Sono previste in particolare:

- la definizione agevolata degli avvisi bonari ex artt. 36-bis del D.P.R. 600/1973 e 54-bis del D.P.R. 633/1972, ossia delle somme dovute a seguito del controllo automatizzato delle dichiarazioni, con il pagamento delle sanzioni nella misura ridotta del 3% (in luogo del 10%);

- la regolarizzazione delle irregolarità formali, mediante il versamento di una somma di € 200,00 per ciascun periodo d’imposta cui si riferiscono le violazioni;

- il “ravvedimento speciale” delle violazioni riferite alle dichiarazioni relative al periodo d’imposta 2021 ed a periodi d’imposta precedenti, con il versamento di 1/18 del minimo della sanzione irrogabile, oltre all’imposte ed agli interessi, e con possibilità di versare le somme dovute in 8 rate trimestrali di pari importo, con interessi calcolati al 2% annuo;

- la definizione agevolata degli atti di accertamento non impugnati ed ancora impugnabili al 01/01/2023 e quelli notificati entro il 31/03/2023, mediante il versamento della sanzione irrogata ridotta ad 1/18 del minimo e con possibilità di rateizzazione delle somme dovute in un numero massimo di 20 rate trimestrali di pari importo;

- misure finalizzate alla chiusura delle controversie tributarie (definizione agevolata delle liti fiscali pendenti al 01/01/2023 in ogni stato e grado del giudizio, conciliazione agevolata delle liti fiscali pendenti al 01/01/2023 avanti le Corti di Giustizia Tributaria di primo e secondo grado, rinuncia agevolata ai giudizi tributari pendenti in Cassazione);

- la regolarizzazione degli omessi versamenti di rate dovute a seguito di alcuni istituti definitori (accertamento con adesione, acquiescenza degli avvisi di accertamento e degli avvisi di rettifica e liquidazione, reclamo o mediazione ex art. 17-bis D.Lgs. 546/1992, conciliazioni giudiziali ex art. 48 e 48-bis del D.Lgs. 546/1992);

- lo stralcio automatico dei carichi di importo fino ad € 1.000,00 affidati all’Agente della riscossione nel periodo dal 2000 al 2015;

- la definizione agevolata delle cartelle di pagamento relative a carichi affidati all’Agente della riscossione dall’01/01/2000 al 30/06/2022 (c.d. “rottamazione quater”), ossia la possibilità di estinguere il debito, senza corrispondere sanzioni, interessi (anche di mora), somme aggiuntive ed aggi, con il pagamento, integrale o rateale, delle somme dovute a titolo di capitale e di rimborso delle spese per le procedure esecutive e di notifica della cartella di pagamento.

Partite IVA "apri e chiudi"

Vengono introdotte alcune disposizioni nell’art. 35, comma 15, del D.P.R. 633/1972 per il rafforzamento dei controlli conseguenti all’attribuzione del numero di partita IVA agli esercenti attività d’impresa, arte o professione.

Tali disposizioni prevedono che l’Agenzia delle Entrate effettui specifiche analisi del rischio connesso al rilascio di nuove partite IVA, all’esito delle quali l’Ufficio può invitare il contribuente a comparire di persona presso l’Ufficio medesimo per esibire le scritture contabili obbligatorie, per consentire la verifica dell’effettivo esercizio dell’attività e per dimostrare, sulla base di documentazione idonea, l’assenza dei profili di rischio individuati. In caso di mancata comparizione del contribuente o di esito negativo dei riscontri operati sui documenti eventualmente esibiti, l’Ufficio emana il provvedimento di cessazione della partita IVA, irrogando contestualmente una sanzione amministrativa di € 3.000,00.

La partita IVA può essere nuovamente richiesta dal medesimo soggetto, ma solo previo rilascio di polizza fideiussoria o fideiussione bancaria per la durata di 3 anni dalla data del rilascio e per un importo non inferiore a € 50.000,00, ovvero pari all’ammontare delle somme dovute a seguito di eventuali violazioni fiscali commesse prima del provvedimento di cessazione, se superiori ad € 50.000,00.

Correzione errori contabili

Il Decreto-legge 73 del 22/06/2022 (“Decreto semplificazioni”) aveva introdotto la possibilità di rilevare gli effetti fiscali derivanti dalla correzione di errori contabili nell’anno in cui emergeva tale errore. Pertanto, la semplificazione introdotta attribuiva rilevanza fiscale delle correzioni su errori contabili nell’esercizio in cui vengono effettuati, al fine di evitare presentazione di apposite dichiarazioni integrative ridondanti per i periodi d’imposta che presentano l’errore. Quest’opzione era concessa a tutte le imprese (anche microimprese) purché avesse optato per la redazione del bilancio ordinario.

Tuttavia, la Legge di bilancio interviene modificando il DL 73/2022 con la previsione che tale semplificazione sia possibile solo per i soggetti che sottopongono il proprio bilancio d’esercizio a revisione legale dei conti. Considerando i costi aggiuntivi per avvalersi di questa pratica professionale, la possibilità sembra venire meno per le “microimprese”, proprio per una questione costo-beneficio.

Tassazione e monitoraggio criptovalute

La Legge di Bilancio per il 2023 approccia le cripto-attività per cercare una prima regolamentazione fiscale dei proventi derivanti dal possesso e dagli scambi di tali valori, in precedenza solo affrontati con sporadici documenti di prassi.

Definizione “cripto attività”: una rappresentazione digitale di valore o di diritti che possono essere trasmessi, trasferiti o memorizzati elettronicamente, utilizzando la tecnologia di registro distribuito o analoga.

Vengono considerate imponibili “plusvalenze (e altri proventi) derivanti dal rimborso, cessione a titolo oneroso, permuta e DETENZIONE di cripto attività”. Enunciata così, questa disposizione aprirebbe al rischio di tassazione anche di plusvalenze latenti su cripto attività non ancora cedute a titolo realizzativo. In ogni caso, questa tassazione pare evitabile nel caso di conversione di criptovalute in cd. “stablecoin” ovvero criptovalute con valore ancorato ad altra valuta avente corso legale (es. dollaro americano). Negli altri casi, invece, la tassazione sarebbe al 26%.

Es. scambio di Bitcoin in € -- tassazione al 26%

Es. scambio di Bitcoin in stablecoin – nessuna tassazione perché (eventuale) plusvalore considerato latente.

Altra precisazione: l’utilizzo di cripto attività per l’acquisto di beni o servizi o altra tipologia di cripto attività (es. NFT) non associata direttamente alla categoria criptovalute assume rilevanza fiscale.

Per la tassazione delle plusvalenze o deducibilità delle minusvalenze non si fa (più) riferimento alle ipotesi di giacenza media, né al principio LIFO (Last in, First out).

La plusvalenza sarà tassabile solo se superiore a € 2.000 nel singolo periodo di imposta. In egual misura, le minusvalenze saranno deducibili dal reddito solo se non inferiori sempre a € 2.000. Le minusvalenze sono riportabili in esercizi successivi (non oltre il 4° periodo d’imposta successivo).

Si crea a questo punto il problema della loro quantificazione, ovvero la determinazione della “differenza tra il corrispettivo di cessione o il valore normale della cripto attività permutata ed il costo/valore d’acquisto”. In molti casi, la definizione del valore normale o il costo d’acquisto sono valori di difficile quantificazione data la provenienza da piattaforme non regolamentate. Lo scenario più sfavorevole è che in tanti casi l’assenza di pezze giustificative per la dichiarazione dei redditi portino il valore d’acquisto ad essere non quantificabile, e quindi uguale a zero, con la conseguenza che diviene tassabile l’intero corrispettivo di cessione.

La Legge di Bilancio viene in soccorso a questa problematica: se al 01/01/2023 si possiede una criptovaluta, viene concessa la possibilità di rideterminare il costo di acquisto con il valore che la criptovaluta assume in tale data. La conseguenza di quest’opzione è la “rivalutazione” del costo delle criptovalute possedute con il versamento di un’imposta sostitutiva del 14% da versare entro il 30/06/2023 e rateizzabile in 3 rate annuali di uguale importo, con interessi del 3% annuo.

Occorre quindi valutare la convenienza dei singoli casi, dato che comunque non viene specificato se quest’opzione possa essere applicata alla totalità delle criptovalute possedute oppure limitatamente a una determinata blockchain o protocollo digitale.

Per quanto riguarda l’inserimento delle criptovalute in bilancio, dato che la normativa nazionale non dispone in materia, bisogna rivolgersi ai principi contabili internazionali, secondo i quali le criptovalute possono essere inserite come attività immateriali oppure come rimanenze.

Anche con la presente Legge di bilancio non è stata data alcuna disposizione in materia se non un’aggiunta all’art. 110 TUIR: “non concorrono alla base imponibile componenti positivo e/o negativi risultanti dalla valutazione di cripto attività a prescindere dalla loro imputazione a conto economico”. In poche parole, eventuali oscillazioni del valore delle criptovalute inserite in bilancio, non concorrono alla formazione del reddito, con l’eccezione del realizzo con valuta in corso legale oppure scambio con altra cripto-attività tipo NFT.

Sanatoria criptovalute: i contribuenti che non hanno indicato criptovalute detenute entro il 31/12/2021 possono presentare cd. “istanza di emersione” con la quale si paga una sanzione dello 0,5% annuo del valore delle attività cripto non dichiarate in dichiarazione dei redditi, dalle quali però non sono derivati redditi da realizzo. Al contrario, in caso di realizzo da cessione (fino al 31/12/2021) la sanzione aumenta al 3,5% annuo, quantificabile al termine di ciascun anno o al momento di ogni realizzo, + 0,5% come sanzione per la mancata indicazione in dichiarazione dei redditi. Per poter sfruttare questa sanatoria occorre, comunque, dimostrare che i fondi occupati fin dal primo investimento non derivino da pratiche illecite.

Questa disposizione risulta delicata in quanto si impone di pagare una sanzione per redditi che fino alla legge di bilancio 2023 non erano in buona sostanza normati e il cui eventuale passato inserimento in dichiarazione derivava da pareri dell’Agenzia delle Entrate; risulta discutibile sfruttare una sanatoria per non aver dichiarato criptovalute nei periodi in cui non era espressamente obbligatorio.

Le misure a favore di coltivatori diretti e Iap. Prestazioni occasionali agricole

a) Anche per l’esercizio 2023 i redditi domenicali ed agrari non concorrono a formare la base imponibile ai fini IRPEF di imprenditori agricoli professionali e coltivatori diretti, iscritti nella previdenza agricola. Si tratta di un’ulteriore proroga della disposizione introdotta per la prima volta dalla legge di bilancio 2017. L’esenzione Irpef riguarda non solo i terreni posseduti e condotti da CD e IAP, sia per il reddito domenicale che per il reddito agrario, ma anche quelli presi in affitto per curarne la conduzione, in questa seconda ipotesi ovviamente solo per il reddito agrario in quanto il reddito domenicale deve essere dichiarato dal proprietario del fondo.

b) Riconosciuto anche per il I Trimestre 2023 alle imprese esercenti attività agricola e della pesca e alle imprese esercenti l’attività agromeccanica di cui al codice ATECO 1.61.00 un credito d’imposta pari al 20% della spesa sostenuta per il carburante, al netto dell’Iva, comprovata dalle relative fatture di acquisto.

c) I giovani agricoltori, con età inferiore a 40 anni, che si iscrivono alla previdenza agricola entro il 31.12.2023 sono esonerati per 24 mesi dal versamento del 100% dell’accredito contributivo presso l’assicurazione generale obbligatoria per l’invalidità, la vecchiaia e i superstiti. La disposizione è una proroga della precedente agevolazione del 31.12.2022.

d) Il regime fiscale agevolato per la piccola proprietà contadina (PPC) si applica anche agli atti di trasferimento a titolo oneroso di terreni agricoli e relative pertinenze a favore di persone fisiche con meno di 40 anni di età, che dichiarino nell’atto di trasferimento di volere conseguire, entro 24 mesi, l’iscrizione nella specifica gestione previdenziale e assistenziale prevista per i coltivatori diretti e gli imprenditori agricoli professionali. Il beneficio consiste nell’applicare le imposte di registro e ipotecaria in misura fissa, per questi atti è altresì prevista la riduzione alla metà degli onorari dei notai. Si decade dalle agevolazioni se, prima che siano trascorsi cinque anni dalla stipula, viene meno la coltivazione o conduzione diretta o i terreni sono ceduti volontariamente.

e) Imposte di registro e ipotecaria in misura fissa ed esenzione dalle imposte catastali e di bollo per gli atti di trasferimento di fondi rustici montani a favore di CD e IAP iscritti nella relativa gestione previdenziale e assistenziale. Le agevolazioni si applicano anche a favore di soggetti che, pur non essendo iscritti nella gestione previdenziale e assistenziale, con apposita dichiarazione contenuta nell’atto di acquisto, si impegnano a coltivare o a condurre direttamente il fondo per un periodo di cinque anni. Se tale “promessa” non viene mantenuta prima che siano trascorsi 5 anni dalla stipula dell’atto, si decade dai benefici. La stessa agevolazione spetta anche alle cooperative agricole che conducono direttamente i terreni.

f) Al fine di garantire la continuità produttiva delle imprese agricole e di facilitare il reperimento di manodopera per le attività stagionali la legge di bilancio 2023 “ripropone” l’utilizzo dei voucher come forma di retribuzione del lavoro occasionale. In sostanza si tratta di un nuovo contratto di lavoro occasionale agricolo a tempo determinato. La misura applicabile nel biennio 2023-2024 in via sperimentale, consente alle imprese agricole di utilizzare le prestazioni occasionali entro un massimo di 45 giornate lavorative annue per ciascun lavoratore. Tali prestazioni possono essere rese da soggetti che, a eccezione dei pensionati, non devono aver avuto un ordinario rapporto di lavoro subordinato in agricoltura nei tre anni precedenti.

Tra questi vi rientrano:

- persone disoccupate o percettori della NASPI, dell’indennità di disoccupazione denominata DIS-COLL, del reddito di cittadinanza o degli ammortizzatori sociali;

- pensionati di vecchiaia o di anzianità;

- giovani con meno di venticinque anni di età, se regolarmente iscritti a un ciclo di studi presso un istituto scolastico di qualsiasi ordine e grado, compatibilmente con gli impegni scolastici, ovvero in qualunque periodo dell’anno se regolarmente iscritti a un ciclo di studi presso l’università;

- detenuti o internati ammessi al lavoro all’esterno e soggetti in semilibertà provenienti dalla detenzione o internati in semilibertà.

Prima dell’inizio del rapporto di lavoro, il datore di lavoro è tenuto ad acquisire dal lavoratore un’autocertificazione circa la propria condizione soggettiva.

Inoltre, prima dell’inizio della prestazione, il datore di lavoro è tenuto ad inoltrare al Competenze Centro per l’impiego, la comunicazione obbligatoria di instaurazione del rapporto di lavoro.

Nella comunicazione, i 45 giorni di prestazione massima consentita si computano prendendo in considerazione esclusivamente le presunte giornate di effettivo lavoro e non la durata in sé del contratto di lavoro, che può avere durata massima di dodici mesi.

L’instaurazione del rapporto di lavoro agricolo occasionale a tempo determinato è preclusa ai datori di lavoro che non rispettano i contratti collettivi nazionali e provinciali di Lavoro stipulati dalle organizzazioni sindacali più rappresentative sul piano nazionale

Per il lavoratore il compenso erogato è esente da qualsiasi imposizione fiscale, non incide sullo stato di disoccupato o inoccupato entro il limite di 45 giornate di prestazioni per anno civile ed è cumulabile con qualsiasi prestazione di trattamento pensionistico.

La contribuzione versata dal datore di lavoro e dal lavoratore per lo svolgimento della prestazione lavorativa è considerata utile ai fini di eventuali successive prestazioni previdenziali, assistenziali e di disoccupazione, anche agricole, ed è computabile ai fini della determinazione del reddito necessario per il rilascio o per il rinnovo del permesso di soggiorno.

Il versamento all’INPS della contribuzione unificata previdenziale e assistenziale agricola, comprensiva anche di quella contrattuale, dovuta sui compensi erogati, deve essere eseguito dal datore di lavoro entro il 16 del giorno successivo al termine della prestazione, secondo le modalità stabilite da INPS e INAIL

In caso di superamento del limite di durata, pari ai 45 giorni annui, il rapporto di lavoro si trasforma in rapporto di lavoro a tempo indeterminato. In caso di violazione dell’obbligo di comunicazione dell’instaurazione del rapporto di lavoro, oppure in caso di utilizzo di lavoratori diversi da quelli ammessi per tipologia contrattuale in esame, trova applicazione la sanzione amministrativa da 500 a 2.500 euro per ogni giornata in cui risulta accertata la violazione, salvo che la violazione da parte dell’impresa agricola non derivi dalle informazioni incomplete e non veritiere contenute nell’autocertificazione resa dal lavoratore. Non si applica la procedura di diffida di cui all’articolo 13, D.lgs. n. 124/2004.

Infine, si evidenzia, che dal 2023 per le attività non agricole è elevato da 5.000 a 10.000 euro nel corso di un anno civile il limite massimo di compensi che possono essere corrisposti da ciascun utilizzatore per prestazioni occasionali, con riferimento alla totalità dei prestatori. Resta, invece fermo a 5.000 euro il compenso annuo che può essere percepito da ciascun prestatore nel corso dell’esercizio. Il divieto di ricorso al contratto di prestazione occasionale si applica agli utilizzatori che hanno alle proprie dipendenze un numero di lavoratori subordinati a tempo indeterminato superiore a 10.

Limiti di accesso della contabilità semplificata

Viene modificato in aumento l’ammontare dei ricavi a cui fare riferimento per la verifica della soglia di ammissione al regime di contabilità semplificata. Si tratta di un regime applicabile alle imprese individuali, società di persone (Snc e Sas) e agli enti non commerciali esercenti un’attività commerciale in via non prevalente.

Dal 1° gennaio 2023 il limite di ricavi (di cui agli art. 57 e 85 del TUIR) per quanto riguarda le imprese con oggetto prestazioni di servizi passerà da 400.000 a 500.000 euro, per le imprese con oggetto altre attività, invece, il tetto ai ricavi viene innalzato da 700.000 a 800.000 euro.

Poiché l’innalzamento di 100.000 euro opera a partire dal 2023, per individuare il regime contabile “naturale” per l’anno 2023, le imprese dovrebbero verificare se, nel precedente anno 2022, è stato o meno superato il limite di 500.000 o 800.000 euro di ricavi.

Per quanto riguarda la determinazione del volume dei ricavi vale il regime utilizzato nell’anno precedente; in altre parole, il criterio della competenza va usato solo nel caso in cui si passi dalla contabilità ordinaria a quella semplificata, mentre in tutti gli altri casi, i ricavi sono considerati in base al principio di cassa.

Tale modifica non riguarda i professionisti, i quali non hanno alcun limite di compensi per l’utilizzo della contabilità semplificata.

L’innalzamento dei limiti riguarda anche l’opzione per la periodicità della liquidazione dell’IVA (mensile o trimestrale).

La differenza sta ovviamente nel parametro di riferimento, che per l’Iva non è dato dai ricavi ma dal volume d’affari. Pertanto, dal 2023, la facoltà di liquidare trimestralmente l’IVA è riconosciuta ai soggetti passivi (compresi stavolta i professionisti e le società di capitali) che, nell’anno solare precedente, hanno realizzato un volume d’affari non superiore a 500.000 euro, oppure a 800.000 euro, a seconda dei casi sopra descritti.

Ricordiamo che ai fini iva il regime naturale è quello mensile, di conseguenza per esercitare la liquidazione trimestrale occorre non solo il rispetto dei requisiti del volume d’affari, ma anche una esplicita volontà in tal senso, da manifestare per fatti concludenti in corso di anno e ratificata in dichiarazione Iva.

Imposta sostitutiva sui premi di risultato

L’articolo 1, comma 63 della nuova legge di Bilancio, riduce dal 10% al 5% l’imposta sostitutiva applicabile ai premi di risultato di ammontare variabile la cui corresponsione sia legata a incrementi di produttività, redditività, qualità, efficienza e innovazione.

I beneficiari dell’agevolazione fiscale sono i lavoratori del settore privato titolari di reddito di lavoro dipendente di importo non superiore, nell’anno precedente quello di percezione delle somme, a 80.000 euro.

L’erogazione del premio di risultato deve avvenire in esecuzione di quanto previsto dai contratti aziendali o territoriali.

L’importo massimo delle somme assoggettato a tassazione agevolata è di 3.000 euro lordi annui (innalzato a 4.000 euro se l’azienda coinvolge pariteticamente i lavoratori nella organizzazione del lavoro) e il lavoratore può scegliere se convertire in tutto o in parte l’ammontare del premio di risultato ammesso a detassazione in beni e servizi di welfare aziendale i quali non concorrono o concorrono solo parzialmente alla formazione del reddito di lavoro dipendente sia ai fini fiscali, sia contributivi.

È possibile che un’imposizione così ridotta spinga i lavoratori a optare per la percezione immediata di un premio in denaro di minore importo, anziché per il godimento di beni e servizi di welfare da selezionare nel “paniere” della piattaforma aziendale anche se, in questo caso, il valore goduto sarebbe maggiore rispetto all’ipotesi in cui il premio venga percepito in denaro.

Riduzione aliquote IVA su alcuni prodotti e servizi

Tra le misure della Legge di Bilancio 2023 è prevista l’applicazione dell’aliquota Iva ridotta del 5% per i prodotti per la protezione dell’igiene intima femminile e di alcuni prodotti per l’infanzia: latte in polvere o liquido, preparazioni alimentari di farine, semole, semolini, amidi, fecole o estratti di malto, pannolini, seggiolini per le auto.

Questo in quanto considerati beni di prima necessità e quindi assoggettati ad Iva agevolata.

Inoltre, è prevista anche la riduzione dell’aliquota Iva sulle cessioni di pellet. Per l’anno 2023 potranno beneficiare di un’aliquota del 10%, in precedenza era quella ordinaria del 22%.

Per i mesi di gennaio, febbraio e marzo dell’anno 2023, i consumi di gas metano usato per usi civili e industriali, sono assoggettati all’aliquota Iva del 5%.

Modifiche a bonus mobili, bonus psicologo, agevolazione acquisto casa under 36, detrazione 50% IVA acquisto immobili

La legge di bilancio 2023 vede tra le novità inserite un intervento sul tetto di spesa per il bonus mobili. Il limite massimo riservato agli acquisti di mobili e grandi elettrodomestici riferito al 2023 viene elevato a 8.000 euro mentre viene confermato a 5.000 euro per il 2024.

Si ricorda che per poter usufruire del “bonus mobili”, occorre aver effettuato interventi di recupero del patrimonio edilizio iniziati al massimo a partire da 1° gennaio dell’anno precedente a quello degli acquisti di mobili.

Per il limite occorre tenere in considerazione le spese per i mobili ed elettrodomestici sostenuti nell’esercizio precedente relativi agli stessi lavori di ristrutturazione edilizia.

La Manovra di bilancio prevede poi la proroga del bonus psicologo, introdotto dal Decreto Milleproroghe 2021, anche per l’anno 2023.

La novità riguarda l’importo massimo stabilito che passa dai 600 euro ai 1.500 euro a persona e nel limite complessivo di 5 milioni di euro per l’anno 2023 e di 8 milioni di euro annui dal 2024.

Resta invariato il tetto Isee consentito per accedervi (50mila euro).

È stato poi prorogato al 31.12.2023 l’accesso all’agevolazione “Prima casa under 36”.

L’agevolazione è riferita all’acquisto della “prima casa” da parte di soggetti con meno di 36 anni di età, con ISEE non superiore ai 40.000 euro e prevede l’esenzione delle imposte d’atto (imposta di registro, imposta ipotecaria e imposta catastale) e un credito d’imposta pari all’Iva corrisposta in relazione all’acquisto (per gli atti imponibili Iva); prevede, inoltre, l’esenzione dall’imposta sostitutiva sui mutui erogati per l’acquisto, la costruzione, la ristrutturazione degli immobili agevolati.

È stata rinviato solo fino al 31.03.2023 il termine per presentare le domande all’accesso al Fondo di garanzia per la prima casa da parte di under 36 con ISEE non superiore ai 40.000 euro annui, per finanziamenti con limite di finanziabilità superiore all’80%. Per questi soggetti la misura massima della garanzia è elevata all’80% della quota capitale.

Diviene infine detraibile, ai fini dell’imposta sul reddito delle persone fisiche, il 50% dell’Iva pagata in relazione all’acquisto entro il 31.12.2023 di unità immobiliari a destinazione residenziale di classe energetica A o B cedute da organismi di investimento collettivo del risparmio (OICR) immobiliari o dalle imprese che le hanno costruite.

La detrazione è ripartita in dieci quote costanti dal periodo d’imposta in cui sono state sostenute le spese e nei nove periodi successivi.

Contrasto al caro energia

La Legge di Bilancio, al fine di mitigare gli effetti sulle imprese causati dal perdurare degli incrementi del costo di gas ed energia elettrica ha riproposto anche per il primo trimestre 2023 i crediti di imposta gas ed energia.

Credito di imposta energia elettrica

La condizione per accedere al credito di imposta per l’acquisto di energia elettrica è l’aver subìto un incremento dei costi per kWh della componente energia elettrica, calcolati sulla base della media del quarto trimestre 2022 ed al netto delle imposte e degli eventuali sussidi, superiore al 30% rispetto al medesimo periodo dell’anno 2019.

Il credito di imposta per le imprese energivore è pari al 45% delle spese sostenute per la componente energetica acquistata ed effettivamente utilizzata nel primo trimestre 2023; per le imprese non energivore dotate di contatori di energia elettrica di potenza disponibile pari o superiore a 4,5 kWh il credito di imposta è invece pari al 35%.

Per le imprese energivore il credito di imposta è riconosciuto anche relativamente alla spesa sostenuta per l’energia elettrica prodotta e dalle stesse auto-consumata nel primo trimestre 2023. L’incremento del costo per kWh è calcolato con riferimento alla variazione del prezzo dei combustibili acquistati e utilizzati dall’impresa per la produzione della stessa energia; il credito di imposta è invece calcolato facendo riferimento al prezzo convenzionale dell’energia elettrica (media del primo trimestre 2023 del prezzo unico nazionale dell’energia elettrica).

Credito di imposta gas

A favore delle imprese gasivore e non gasivore la Legge di bilancio 2023 ha previsto un credito di imposta pari al 45% della spesa sostenuta per l’acquisto del gas consumato nel primo trimestre per usi energetici diversi dagli usi termoelettrici. Il credito di imposta spetta se il prezzo medio di riferimento (prezzi di riferimento del mercato infra-giornaliero pubblicati dal Gestore dei Mercati Energetici) del gas naturale del quarto trimestre 2022 ha subito un incremento superiore al 30% del corrispondente prezzo medio riferito al quarto trimestre del 2019.

I crediti di imposta previsti sopra descritti possono essere utilizzati in compensazione con il modello F24 fino al 31.12.2023; in alternativa, possono essere ceduti solo per intero ad altri soggetti senza possibilità di procedere ad ulteriori cessioni (fatte salve due ulteriori cessioni solo a favori di banche, intermediari finanziari o imprese di assicurazione). In caso di cessione è necessario richiedere l’apposizione del visto di conformità dei dati relativi alla documentazione attestante la sussistenza dei presupposti del credito di imposta. Il cessionario può utilizzare in compensazione i crediti acquisiti con le stesse modalità e scadenze del cedente.

I crediti di imposta previsti per il 2023, così come per quelli già introdotti nel 2022, non sono soggetti ai limiti di utilizzo in compensazione (2 milioni); non concorrono alla formazione del reddito di impresa e non sono imponibili Irap; sono cumulabili con altre agevolazioni che hanno ad oggetto gli stessi costi a condizione che tale cumulo, tenuto conto anche della non concorrenza alla formazione del reddito e della base imponibile Irap, non ecceda il costo sostenuto.

Al fine di semplificare i calcoli, per le imprese diverse da quelle a forte consumo di energia elettrica e a forte consumo di gas naturale, è previsto che, se nel quarto trimestre 2022 e nel primo trimestre 2023 si approvvigionano presso lo stesso fornitore del quarto trimestre 2019, possono richiedere al venditore una comunicazione nella quale sono riportati il calcolo dell’incremento di costo della componente energetica e l’ammontare del bonus spettante per il primo trimestre 2023. La comunicazione deve essere predisposta ed inviata dal fornitore entro sessanta giorni dalla scadenza del periodo per il quale spetta il credito di imposta.

Settore autotrasporto

La Legge di bilancio prevede lo stanziamento di 200 milioni di euro per le imprese di autotrasporto aventi sede legale o stabile organizzazione in Italia, esercenti attività di trasporto merci con veicoli di massa massima complessiva pari o superiore a 7,5 tonnellate ed iscritte nell’albo nazionale degli autotrasportatori di cose per conto terzi. Il contributo è finalizzato a mitigare gli effetti dell’incremento di costo per l’acquisto del gasolio utilizzato in veicoli di categoria euro 5 o superiore.

Bonus energia palestre e piscine

Vengono stanziati ulteriori 25 milioni di euro per il 2023 al fine di erogare contributi a fondo perduto a favore delle associazioni e società sportive dilettantistiche che gestiscono impianti sportivi e piscine.

Contributo di solidarietà temporaneo extra profitti per il 2023

Al fine di contenere gli effetti dell’aumento dei prezzi e delle tariffe del settore energetico per le imprese e i consumatori, è stato istituito per l’anno 2023 un contributo di solidarietà temporaneo a carico dei soggetti che esercitano nel territorio dello Stato, per la successiva vendita dei beni, l’attività di:

- produzione di energia elettrica

- produzione di gas metano o di estrazione di gas naturale

- rivenditori di energia elettrica, di gas metano e di gas naturale

- produzione, distribuzione e commercio di prodotti petroliferi.

Il contributo è dovuto anche dai soggetti che, per la successiva rivendita, importano a titolo definitivo energia elettrica, gas naturale o gas metano o prodotti petroliferi o che introducono nel territorio dello Stato questi beni provenienti da altri Stati dell’Unione europea.

Il contributo non è dovuto:

- dai soggetti che svolgono l’attività di organizzazione e gestione di piattaforme per lo scambio dell’energia elettrica, del gas, dei certificati ambientali e dei carburanti,

- dalle piccole imprese e dalle microimprese che esercitano l’attività di commercio al dettaglio di carburante per autotrazione identificata dal codice ATECO 47.30.00.

La norma vuol colpire solo chi svolge in modo del tutto prevalente una delle attività menzionate escludendo chi ne svolge altre contestualmente in modo non marginale. Il contributo è infatti dovuto se almeno il 75% dei ricavi del periodo d’imposta antecedente a quello in corso al 1.01.2023 deriva dalle attività indicate.

Il contributo di solidarietà è determinato applicando un’aliquota pari al 50% sull’ammontare della quota del reddito complessivo determinato ai fini Ires relativo al periodo di imposta antecedente a quello in corso al 1.01.2023, che eccede per almeno il 10% la media dei redditi complessivi determinati ai sensi dell’Ires conseguiti nei 4 periodi di imposta antecedenti a quello in corso al 1.01.2022; nel caso in cui la media dei redditi complessivi sia negativa si assume un valore pari a zero. L’ammontare del contributo straordinario, in ogni caso, non può essere superiore a una quota pari al 25% del valore del patrimonio netto alla data di chiusura dell’esercizio antecedente a quello in corso al 1.01.2022.

Il contributo di solidarietà dovuto è versato entro il 6° mese successivo a quello di chiusura dell’esercizio antecedente a quello in corso al 1.01.2023. I soggetti che in base a disposizioni di legge approvano il bilancio oltre il termine di 4 mesi dalla chiusura dell’esercizio effettuano il versamento entro il mese successivo a quello di approvazione del bilancio. I soggetti con esercizio non coincidente con l’anno solare possono effettuare il versamento del contributo entro il 30.06.2023.

Il contributo non è deducibile ai fini delle imposte sui redditi e dell’Irap.

Ai fini dell’accertamento, delle sanzioni e della riscossione del contributo di solidarietà, nonché del contenzioso, si applicano le disposizioni in materia di imposte sui redditi.

La legge di bilancio 2023 è intervenuta prevedendo espressamente che non concorrano a formare la base imponibile:

- le operazioni di cessione e di acquisto di azioni, obbligazioni o altri titoli non rappresentativi di merci e quote sociali che intercorrono tra le imprese energetiche soggetti allo specifico contributo;

- le operazioni attive non soggette ad iva per carenza del presupposto territoriale (articoli da 7 a 7 septies del Dpr 633/1972), se e nella misura in cui gli acquisti ad esse afferenti siano territorialmente non rilevanti ai fini iva.

Le modifiche apportate per il 2022, pur correggendo alcuni effetti non voluti della normativa precedente, non risolvono le problematiche giuridiche che la norma pone in termini di compatibilità con l’ordinamento costituzionale.

Rinegoziazione mutui ipotecari 2023

Dopo l’annuncio dell’aumento dei tassi di interesse da parte della Banca Centrale Europea e il contestuale e prevedibile rialzo degli interessi dei mutui a tasso variabile, la Legge di Bilancio 2023 è intervenuta per calmierare tali conseguenze.

In particolare, stabilisce le condizioni per rinegoziare i mutui ipotecari per l’intera durata del contratto, concedendo di fatto l’applicazione del tasso fisso in luogo del tasso variabile.

I mutuatari beneficiari dell’agevolazione sono coloro che per l’acquisto o la ristrutturazione della propria abitazione, hanno acceso mutui ipotecari che presentano le seguenti caratteristiche:

- stipula o accollo prima dell’entrata in vigore del provvedimento in esame, ossia 01.01.2023;

- importo originario non superiore a 200 mila euro;

- tasso e rata variabile per tutta la durata del contratto.

Sono altresì specificati anche i seguenti requisiti soggettivi:

- ISEE, al momento della richiesta di rinegoziazione, non superiore a 35 mila euro;

- non avere avuto ritardi nel pagamento delle rate del mutuo, salvo diverso accordo tra le parti.

Le condizioni di rinegoziazione consistono nell’applicazione del tasso annuo nominale fisso con limiti quantitativi prefissati; più in dettaglio il nuovo tasso si calcola sommando allo spread originariamente previsto nel contratto di mutuo, il minore tra l'IRS (Interest Rate Swap) a 10 anni e l’IRS pari alla durata residua del mutuo.

Inoltre, si potrà concordare sia l’applicazione del nuovo tasso fisso per un periodo inferiore alla vita residua del finanziamento, sia un allungamento del piano di rimborso per massimo 5 anni sempre che, al momento della rinegoziazione, la durata residua del mutuo non superi i 25 anni.

Da ultimo, verificato il rispetto sia dei requisiti oggettivi che di quelli soggettivi, il termine per l’accesso alla rinegoziazione è fissato al 31.12.2023.

Proroga al 30 settembre 2023 per completare gli investimenti agevolabili 4.0

L’originario termine di effettuazione degli investimenti in beni strumentali nuovi prenotati entro il 31.12.2022 è stato oggetto di recente proroga dal 30.06.2023 al 30.09.2023 ad opera della Legge di Bilancio.

Nonostante fosse stato annunciato un termine ulteriore al 31.12.2023 dal Comunicato stampa n. 11 del 21.12.2022 del Consiglio dei Ministri relativo all’approvazione del c.d. Decreto Milleproroghe, il testo ufficiale del D.L. 198/2022 pubblicato in G.U. n. 303 del 29.12.2022 ne è privo. Rimane dunque fermo il termine del 30.09.2023.

Il motivo alla base della proroga si trova nella difficoltà di approvvigionamento delle materie prime, il quale potrebbe creare ritardi nella consegna dei beni. In virtù di questo, il maggior termine è concesso avendo riguardo ai soli beni materiali inclusi nell’allegato A annesso alla L. 232/2016 (beni materiali 4.0 di cui all’articolo 1, comma 1057, L. 178/2020).

Ciò premesso, è possibile sintetizzare i termini di effettuazione e le relative discipline applicabili agli investimenti in beni strumentali nuovi in relazione ai quali, entro il 31.12.2022, si siano verificati:

- la conferma dell’ordine dal venditore ovvero la sottoscrizione del contratto di leasing;

- il versamento di acconti in misura almeno pari al 20% del costo di acquisizione del bene ovvero il versamento di un maxi-canone in misura almeno pari al 20% del costo sostenuto dal concedente in caso di contratto di leasing.

Pertanto, in caso di investimento effettuato entro il 30.09.2023 la prenotazione è valida e la misura del credito d’imposta è la seguente:

- 40% per investimenti complessivi fino a 2,5 milioni di euro;

- 20% per investimenti complessivi eccedenti i 2,5 milioni di euro e fino a 10 milioni di euro;

- 10% per investimenti complessivi eccedenti i 10 milioni di euro e fino a 20 milioni di euro.

In caso di investimento effettuato oltre il 30.09.2023 la prenotazione si intende scaduta (ad oggi salvo ulteriore proroga del termine di effettuazione al 31.12.2023) e il credito si riduce nelle seguenti misure:

- 20% per investimenti complessivi fino a 2,5 milioni di euro;

- 10% per investimenti complessivi eccedenti i 2,5 milioni di euro e fino a 10 milioni di euro;

- 5% per investimenti complessivi eccedenti i 10 milioni di euro e fino a 20 milioni di euro;

- 5% per investimenti complessivi eccedenti i 10 milioni di euro e fino a 50 milioni di euro inclusi nel PNRR, diretti alla realizzazione di obiettivi di transizione ecologica individuati con decreto del Ministro dello sviluppo economico, di concerto con il Ministro della transizione ecologica e con il Ministro dell'economia e delle finanze (ancora da emanare).

Come premesso, non è stata accordata invece alcuna proroga al termine per l’effettuazione degli investimenti in beni immateriali Industria 4.0 di cui all’allegato B, Legge n. 232/2016, per i quali continuano a trovare applicazione le misure previste dal comma 1058 dell’art. 1, Legge n. 178/2020 (da ultimo modificate ad opera del D.L. n. 50/2022):

- credito d’imposta del 50% per gli investimenti fino a 1 milione di euro effettuati nel 2022 o prenotati entro il 30 giugno 2023;

- credito d’imposta del 20% per gli investimenti fino a 1 milione di euro effettuati nel 2023 o prenotati entro il 30 giugno 2024;

- credito d’imposta del 15% per gli investimenti fino a 1 milione di euro effettuati nel 2024 o prenotati entro il 30 giugno 2025;

- credito d’imposta del 10% per gli investimenti fino a 1 milione di euro effettuati nel 2025 o prenotati entro il 30 giugno 2026.

Assegnazione agevolata immobili non strumentali ed estromissione immobili strumentali

La legge di bilancio per il 2023 ripropone due agevolazioni già proposte in passato: l’assegnazione agevolata degli immobili non strumentali di società (oltre alla cessione e alla trasformazione in società semplice) e l’estromissione degli immobili strumentali di imprenditori individuali.

Cessioni/assegnazioni agevolate e trasformazioni in società semplice

- A chi si rivolge?

Viene prevista l’assegnazione/cessione agevolata e la trasformazione agevolata in società semplice per Snc, Sas, Srl e Sapa. Gli assegnatari possono essere coloro che erano iscritti a libro soci (dove presente) al 30 settembre 2022.

- Per quali immobili?

I beni assegnabili sono:

Beni immobili diversi dagli immobili strumentali per destinazione (immobili strumentali per natura non utilizzati direttamente nell’esercizio dell’impresa, immobili merce ed immobili-patrimonio);

Beni mobili iscritti in pubblici registri, diversi sa quelli utilizzati nell’esercizio dell’impresa.

- Quanto costa?

È dovuta un’imposta sostitutiva dell’8% o del 10,50% (per le società “di comodo” in due dei tre anni precedenti) applicata sulla differenza tra il valore normale del bene ed il costo fiscalmente riconosciuto. Per i beni immobili, il valore normale si può sostituire con il valore catastale.

L’agevolazione prevede anche la riduzione alla metà dell’imposta di registro, se dovuta, e le imposte ipotecarie e catastali in misura fissa.

Nessuna agevolazione viene invece prevista per l’Iva.

Dal momento che l’assegnazione comporta la necessità di annullare riserve contabili, laddove tali riserve siano in sospensione d’imposta, le stesse saranno soggette ad imposta sostitutiva del 13%.

- Quando si paga?

Il versamento avviene in due rate:

- il 60% entro il 30.09.2023;

- il 40% entro il 30.11.2023.

Estromissione agevolata

- A chi si rivolge?

L’agevolazione riguarda gli imprenditori individuali.

- Per quali immobili?

È agevolata l’estromissione degli immobili strumentali posseduti al 31 ottobre 2022. L’estromissione va attuata dal 1° gennaio al 31 maggio 2023.

- Quanto costa?

L’imposta sostitutiva è pari all’8% da calcolarsi sulla differenza tra valore normale e costo fiscalmente riconosciuto.

- Quando si paga?

Il versamento avviene in due rate:

- entro il 30/11/2023;

- entro il 30/06/2024.

Ammortamento anticipato fabbricati dei dettaglianti

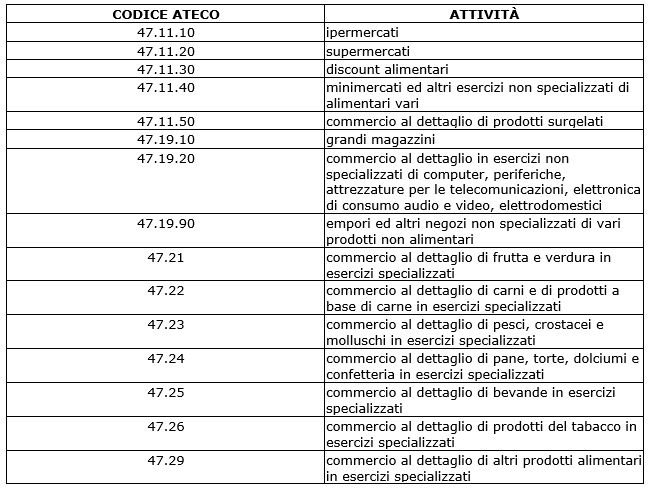

La legge di Bilancio introduce una nuova deduzione agevolata delle quote di ammortamento dei fabbricati per una serie di esercenti, ovvero per le imprese che esercitano l’attività del commercio al dettaglio ed operanti prevalentemente in specifici settori, che, limitatamente per il periodo d'imposta in corso al 31 dicembre 2023 e per i quattro successivi (fino al 2027), possono beneficiare di un aumento al 6%, in luogo dell'attuale 3%, relativo alla aliquota fiscale delle quote di ammortamento del costo dei fabbricati strumentali per l’esercizio dell’impresa.

I destinatari della norma svolgono attività prevalenti riferite ai codici Ateco specifici, quali:

Si ricorda che gli immobili delle imprese che sono oggetto della modifica sono solo quelli strumentali per destinazione, ossia utilizzati esclusivamente e direttamente per lo svolgimento dell’attività d’impresa.

Ad esempio, se una società detiene due fabbricati classificati in categoria C/1 (negozi), uno dei quali utilizzato direttamente per l’attività di vendita di generi alimentari (supermercato) e l’altro non utilizzato né locato a terzi, potrà dedurre con l’aliquota maggiorata del 6% solamente le quote di ammortamento del primo dei due immobili mentre per l’altro le quote sono deducibili nella misura ordinaria del 3%.

Va infine precisato che il valore da ammortizzare, soggetto alla nuova aliquota del 6%, va scomputato della quota del terreno su cui insiste, come da previgenti norme fiscali.

Rivalutazioni terreni e quote di partecipazione

Nel 2023 vengono riaperti ancora una volta i termini per procedere all’affrancamento di valore per terreni e partecipazioni, con una novità; infatti, le disposizioni in tema di rivalutazioni sono estese alle partecipazioni negoziate nei mercati regolamentati o nei sistemi multilaterali di negoziazione.

Rispetto alle precedenti edizioni il costo da sostenere per avvalersi della rivalutazione sale al 16% rispetto al 14% dello scorso anno. La scadenza per la redazione ed il giuramento della perizia, nonché per il versamento è fissata al 15 novembre 2023.

La rivalutazione si perfeziona e produce gli effetti pagando l’intero ammontare dell’imposta sostitutiva del 16% ovvero, se si opta per la rateizzazione, la prima rata. Se non si rispetterà tempestivamente la scadenza del 15 novembre prossimo, in sede di quantificazione dell’eventuale plusvalenza, non sarà possibile utilizzare il valore rideterminato.

Chi può rivalutare

Possono procedere all’affrancamento i soggetti che detengono terreni edificabili o con destinazione agricola e di partecipazioni negoziate o non nei mercati regolamentati o nei sistemi multilaterali di negoziazione, che alla data del 1° gennaio 2023 posseggono quei beni al di fuori dell’esercizio di imprese, arti o professioni. Tali soggetti possono essere:

- persone fisiche, per le operazioni non rientranti nell’esercizio di attività commerciali,

- società semplici ed i soggetti a esse equiparate,

- enti non commerciali,

- non residenti privi di stabile organizzazione in Italia.

Gli adempimenti

La disciplina dispone che entro il 15 novembre 2023 gli interessati devono:

- far redigere una perizia giurata di stima da un professionista abilitato attestante il valore al 1° gennaio 2023 (per i terreni, deve trattarsi di soggetti competenti in materia urbanistica, per le partecipazioni sono legittimati gli iscritti all’albo dei dottori commercialisti, dei ragionieri e gli iscritti nell’elenco dei revisori legali dei conti);

- versare tramite F24 un’imposta sostitutiva del 16%, calcolata sull’intero valore indicato in perizia giurata ovvero, per le partecipazioni negoziate in mercati regolamentati, sul valore normale determinato in base alla media aritmetica dei prezzi rilevati nei giorni di Borsa aperti nel mese di dicembre 2022 (art. 9 c. 4 lett. a TUIR). Il pagamento può essere frazionato in tre quote annuali di pari importo, aggiungendo alla seconda e alla terza rata gli interessi al tasso annuo del 3% decorrenti dal giorno successivo alla prima scadenza.

Chi si avvale della rideterminazione del valore o costo di acquisto di terreni e partecipazioni è tenuto anche a riportare i relativi dati in dichiarazione dei redditi dell’anno in cui è stata effettuata la rivalutazione.

Vantaggi della procedura

L’imposta sostitutiva si applica sull’intero valore del bene, mentre quella ordinaria si applica sul solo capital gain, per cui tanto è maggiore il costo fiscalmente riconosciuto e quanto più esso si avvicina al valore di mercato, tanto meno risulterà vantaggioso ricorrere all’affrancamento di valore. Il vantaggio della procedura di rivalutazione è dato appunto dall’opportunità di aumentare il valore fiscalmente riconosciuto (cioè quello risultante dalla perizia) di tali beni, in modo da ridurre o azzerare la plusvalenza realizzata al momento della vendita. Sarà necessario un calcolo di convenienza ad hoc, in quanto l’incremento dell’aliquota al 16% incide negativamente nell’individuazione del punto di “equilibrio” tra imposizione ordinaria e sostitutiva dell’operazione.

Partecipazioni estere: gli utili e le riserve sono esclusi dalla formazione del reddito

La legge 197/2022 introduce una nuova disciplina di affrancamento o rimpatrio facoltativo degli utili e delle riserve di utili di fonte estera, in concreto riguarda i Paesi qualificabili come black list. Le disposizioni attuative dovranno essere emanate entro il 1° aprile 2023.

Viene disposto che gli utili e le riserve di utili non distribuiti alla data del 1° gennaio 2023, risultanti dal bilancio al 31 dicembre 2021 dei soggetti non residenti, direttamente o indirettamente partecipati, sono integralmente esclusi dalla formazione del reddito del soggetto partecipante residente o localizzato in Italia, a condizione che sia esercitata l’opzione di assoggettamento ad imposta sostitutiva dell’Ires, con aliquota del 9% ovvero dell’Irpef, con aliquota del 30%. L’opzione è esercitabile solo dai contribuenti che detengono le partecipazioni nell’ambito dell’attività di impresa.

Tali aliquote sono ridotte rispettivamente al 6% ed al 27% in relazione agli utili percepiti dal controllante residente o localizzato in Italia entro la scadenza del versamento del saldo delle imposte sui redditi dovute per il periodo di imposta successivo al 31.12.2022 (termine fissato per il 30/06/2024), a condizione che gli stessi siano accantonati per un periodo non inferiore a due esercizi in una riserva di patrimonio netto. In caso di mancato rispetto delle condizioni, entro i 30 giorni decorrenti dal termine di scadenza stabilito per il rimpatrio degli utili o dalla data di riduzione dell’utile accantonato a riserva, deve essere versata la differenza tra imposta sostitutiva piena e ridotta, maggiorata del 20% e dei relativi interessi.

L’imposta sostitutiva è determinata in proporzione alla partecipazione detenuta nella partecipata estera e tenendo conto dell’effetto demoltiplicativo della quota di possesso in presenza di partecipazioni indirette per il tramite di società controllate ai sensi art. 167 c. 2 Tuir.

L’opzione può essere esercitata distintamente per ciascuna partecipata estera e con riguardo a tutti o a parte dei relativi utili e riserve di utile, inoltre si perfeziona mediante indicazione nella dichiarazione dei redditi relativa al periodo di imposta in corso al 31.12.2022. il versamento dell’imposta sostitutiva è effettuato in un’unica soluzione entro il termine di scadenza del saldo delle imposte sui redditi dovute per il periodo di imposta in corso al 31.12.2022 (30 giugno 2023) e non è ammessa la compensazione. L’opzione è efficace a decorrere dall’inizio del periodo di imposta 2023.

Gli utili distribuiti si considerano prioritariamente formati con quelli assoggettati alle imposte sostitutive nella misura ordinaria e ridotta. Il costo fiscalmente riconosciuto della partecipazione nell’entità estera detenuta dal soggetto residente o localizzato nel territorio dello Stato è incrementato, fino a concorrenza del corrispettivo di cessione, dell’importo degli utili e delle riserve di utili assoggettati all’imposta sostitutiva e diminuito dell’importo dei medesimi utili e riserve di utili distribuiti.

Limiti alla circolazione di denaro contante

Il valore soglia oltre il quale si applica il divieto al trasferimento di denaro contante e di titoli al portatore in euro o in valuta estera, effettuato a qualsiasi titolo tra soggetti diversi, siano esse persone fisiche o giuridiche, a decorrere dal 1.01.2023 passa da 1.999,99 a 4.999,99 euro.

Sono fatti salvi i limiti particolari previsti per determinate categorie di soggetti o di operazioni (ad esempio le operazioni di incasso e pagamento delle associazioni sportive dilettantistiche, i contanti che possono essere trasferiti in possesso di viaggiatori esteri; il pagamento di buste paga).

Pagamenti con POS

Resta fermo l’obbligo, per tutti i soggetti che effettuino l’attività di vendita di prodotti e di prestazione di servizi, anche professionali, di accettare pagamenti tramite carte (di debito, di credito e prepagate) a prescindere dall’importo della transazione.

È stato, peraltro, previsto un meccanismo teso a rendere i costi proporzionali alle transazioni elettroniche (tramite POS o Point Of Sale, ovvero lo strumento che consente l’utilizzo delle carte di pagamento).

Con decreto del Ministro dell’Economia è infatti istituito un tavolo permanente fra le categorie interessate (soggetti che effettuano l’attività di vendita di prodotti e di prestazione di servizi, anche professionali, che sono tenuti ad accettare anche pagamenti effettuati attraverso carte di pagamento, e dei prestatori di servizi di pagamento e dei gestori di circuiti e di schemi di pagamento) preordinato a valutare soluzioni per mitigare l’incidenza dei costi delle transazioni elettroniche di valore fino a 30 euro a carico degli esercenti attività di impresa, arti o professioni che presentino ricavi e compensi relativi all’anno di imposta precedente di ammontare non superiore a 400.000 euro.

Qualora il tavolo permanente non raggiunga gli obiettivi previsti, verrà introdotto per il 2023 un contributo straordinario pari al 50% degli utili derivanti dalle commissioni realizzate sulle transazioni inferiori a 30 € a carico dei prestatori dei servizi di pagamento e dei gestori dei circuiti finanziari, accertabile anche d’ufficio.

Modifiche al "superbonus"

Vengono individuati una serie di interventi rientranti nella disciplina del superbonus a cui, a determinate condizioni, non viene applicata la diminuzione dal 110 al 90% prevista a partire dal 2023.

Più precisamente, tale riduzione non si applica:

1. agli interventi diversi da quelli effettuati dai condomini per i quali, alla data del 25 novembre, risulta effettuata la comunicazione di inizio lavori asseverata (CILA);

2. agli interventi effettuati dai condomini per i quali la delibera assembleare che ha approvato l’esecuzione dei lavori risulta adottata in data antecedente alla data di entrata in vigore del Decreto Aiuti quater (ovvero in data 18 novembre 2022), sempre che tale data sia attestata, con apposita dichiarazione sostitutiva dell’atto di notorietà dall’amministratore del condominio ovvero, nel caso in cui, ai sensi dell’articolo 1129 cod. civ., non vi sia l’obbligo di nominare l’amministratore e i condòmini non vi abbiano provveduto, dal condomino che ha presieduto l’assemblea, e a condizione che per tali interventi, alla data del 31 dicembre 2022, risulti effettuata la comunicazione di inizio lavori asseverata (CILA);

3. agli interventi effettuati dai condomìni per i quali la delibera assembleare che ha approvato l’esecuzione dei lavori risulta adottata in una data tra il 18 novembre e il 24 novembre 2022, sempre che tale data sia attestata, con apposita dichiarazione sostitutiva dell’atto di notorietà dall’amministratore del condominio ovvero, nel caso in cui non vi sia l’obbligo di nominare l’amministratore e i condomini non vi abbiano provveduto, dal condomino che ha presieduto l’assemblea, e a condizione che per tali interventi, alla data del 25 novembre 2022, risulti presentata la CILA;

4. agli interventi comportanti la demolizione e la ricostruzione degli edifici, per i quali alla data del 31 dicembre 2022 risulta presentata l’istanza per l’acquisizione del titolo abilitativo.