Fiscalità: le ultime disposizioni normative

Le principali notizie a tema fiscale del periodo: limite all'utilizzo dei contanti, Direttiva "Quick Fixes", variazione del saggio di interessi legali, nuovi oneri comunicativi per il lavoro occasionale.

Limite utilizzo contanti dal 1° gennaio 2022

A partire dal 1° gennaio 2022 non sarà possibile effettuare pagamenti in contanti per un importo superiore a 999,99 euro: oltre questa soglia scatta l’obbligo di effettuare transazioni digitali e tracciabili. Lo scopo di questa misura è quello di contrastare l’evasione fiscale e il fenomeno dei pagamenti in nero.

Lo stesso provvedimento ha già fatto sì che, da luglio 2020, il limite del pagamento in denaro contante passasse da 3.000 euro a 2.000 euro, soglia che rimane in vigore fino al 31 dicembre 2021, prima dell’ulteriore giro di vite.

Non siamo peraltro di fronte ad una novità, in quanto la riduzione dell’importo a 1.000 euro era già stato in vigore da fine 2011 al 2015 per effetto del Decreto Salva-Italia firmato dal governo Monti.

I pagamenti in contanti con limite < 1.000 euro riguardano:

- trasferimento di denaro contante in euro o in valuta estera,

- trasferimento di titoli al portatore in euro o valuta estera,

- libretti di deposito bancari o postali al portatore;

che siano effettuati a qualsiasi titolo tra soggetti diversi, siano esse persone fisiche o giuridiche.

Alcuni esempi di tipologie di acquisti (beni e servizi) che devono sottostare al tetto di 1.000 euro in contanti:

- in negozi e alimentari,

- catene commerciali,

- dal dentista,

- dal veterinario,

- dall’elettricista.

Il divieto vale anche per acquisti frazionati in modo artificioso: ovvero se vengono effettuati con più pagamenti inferiori alla soglia che appaiono ingiustificati e non previsti dalle pattuizioni tra le parti.

È possibile, tuttavia, suddividere la cifra che si deve pagare tra contanti e pagamento tracciabile (ad esempio bancomat, carta di credito, bonifico, ecc.).

Sono escluse dal tetto contanti di 1.000 euro le operazioni di prelievo e versamento in banca o in posta, in quanto non considerate transazioni tra privati, ma operazioni con il proprio istituto di credito.

Le sanzioni:

La nuova soglia di pagamenti in contanti deve essere rispettata non solo da chi paga ma anche da chi riceve il denaro: entrambe le parti possono essere passibili di sanzione nel caso in cui venga superato il limite di 999,99 euro. Attualmente e fino al 31/12/2021 la sanzione minima è pari a 2.000 euro, mentre dal 1° gennaio 2022 la sanzione minima applicabile sarà pari a 1.000 euro.

Per i professionisti che nell’ambito del loro incarico vedono la contabilità del proprio cliente o per chiunque altro, coinvolto nell’operazione “sopra soglia”, non segnali le irregolarità alle direzioni territoriali la sanzione resta fissata da 3.000 a 15.000 euro.

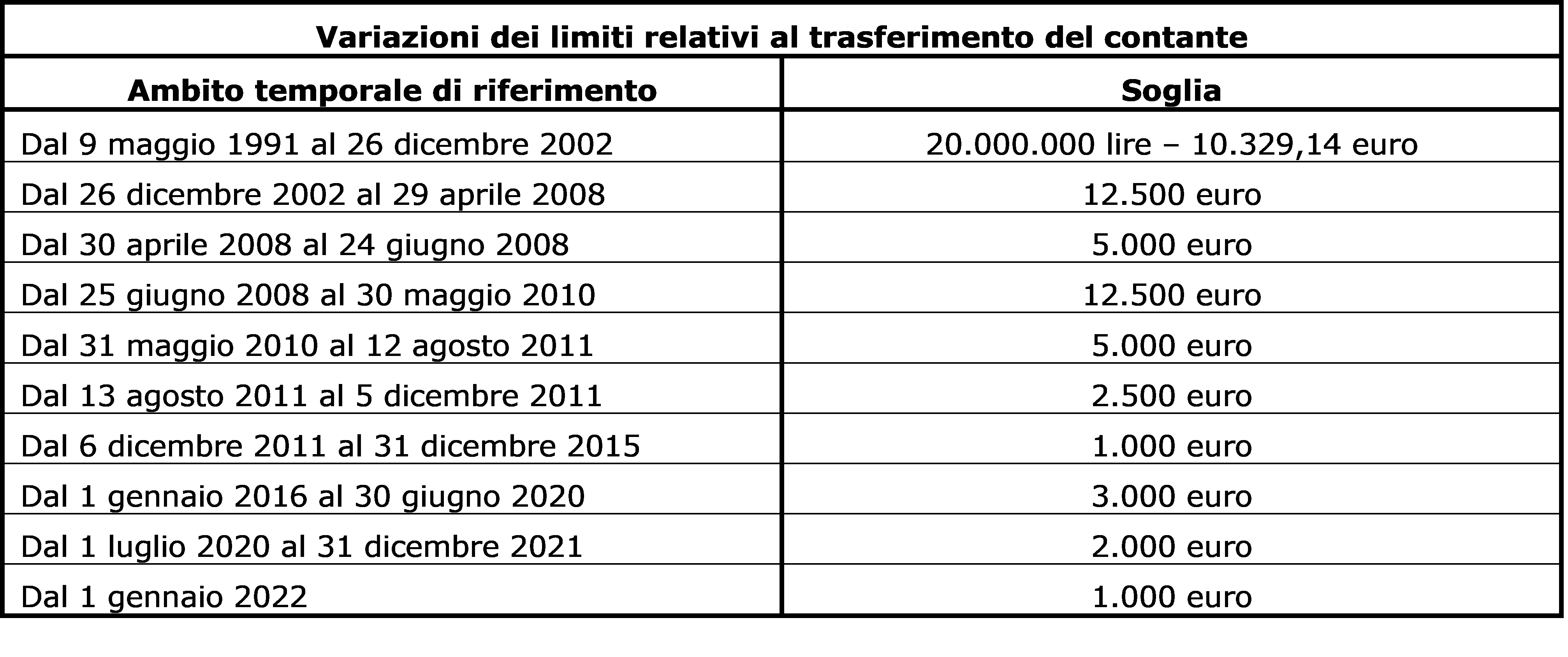

Di seguito una tabella che mostra l’andamento storico della soglia massima di utilizzo dei contanti nelle transazioni tra privati.

Scambi intercomunitari: recepita la direttiva "Quick Fixes"

Il 30 novembre 2021 è stato pubblicato in Gazzetta Ufficiale n. 285 il decreto legislativo n. 192 del 5 novembre 2021 che recepisce la direttiva Ue n.2018/1910, la cosiddetta “Quick fixes”, che modifica e semplifica alcune norme della direttiva Iva, e che nel dettaglio prevede:

- la semplificazione e trattamento uniforme del call-off stock, particolare fattispecie contrattuale che si realizza quando uno stock di beni è spedito in un magazzino situato in un altro Stato membro a favore di un acquirente determinato che ne diventerà proprietario solo al momento del loro prelievo dal magazzino;

- l’armonizzazione del trattamento Iva delle cessioni a catena, cioè cessioni successive di beni oggetto di un unico trasporto intracomunitario dal primo cedente all’ultimo acquirente della catena;

- la qualificazione del numero di identificazione Iva del cessionario come requisito sostanziale delle cessioni intracomunitarie e per il riconoscimento del relativo regime di non imponibilità.

Call-off-stock

Il call-off stock, noto anche come consigment stock, è uno schema contrattuale atipico utilizzato spesso negli scambi internazionali, tuttavia, non esistendo una disciplina armonizzata, poteva accadere che il paese Ue dell’acquirente non avesse previsto semplificazioni e di conseguenza il cedente era tenuto all’apertura della partita iva nello Stato dell’acquirente. Data l’esigenza di armonizzare la disciplina di quest’accordo contrattuale è stato introdotto l’art. 17-bis nella direttiva 2006/112/Ce e recepito nel nostro ordinamento con gli articoli 38-bis e 41-bis del DL 331/1993.

Secondo la nuova norma, l’operazione si considera effettuata solo al momento del trasferimento del bene in favore del soggetto destinatario. L’intera operazione di call-off stock non è più fittiziamente distinta in due operazioni, ma costituisce una cessione ed un acquisto intra-UE che si realizzano dopo l’effettivo trasferimento dei beni dallo Stato del cedente a quello del futuro acquirente ed il prelevamento dei beni stoccati da parte di quest’ultimo, purché siano acquistati entro dodici mesi dal loro arrivo nel territorio dello Stato

Quando si applica?

- I beni vengono spediti o trasportati dal fornitore o da un terzo che agisce per suo conto, verso un altro Stato UE, in previsione che lì saranno ceduti al cliente soggetto Iva già identificato nel contratto;

- Il fornitore non deve aver stabilito la sede della propria attività né deve avere una stabile organizzazione nello Stato membro di arrivo dei beni;

- Il cliente è identificato ai fini iva nello Stato membro di arrivo dei beni ed il numero di identificazione Iva deve essere noto al fornitore nel momento in cui ha inizio la spedizione o il trasporto;

- Il fornitore deve annotare il trasferimento dei beni in apposito registro di magazzino e deve inserire nell’elenco Intrastat l’identità del soggetto passivo che acquista i beni ed il numero di identificazione Iva.

Sul piano operativo, si ritiene che la regolamentazione non si esaurirà con la norma, ma avrà bisogno di essere ulteriormente specificata sul piano amministrativo. Ad esempio, la norma europea non prevede alcuna regola sui metodi contabili (Lifo o Fifo) da utilizzare per determinare il periodo di 12 mesi in relazione alle merci alla rinfusa. La Commissione Ue nelle note esplicative sceglie il metodo Fifo, ma spetta al legislatore chiarire come procedere.

Un’altra precisazione riguarda la tenuta dei registri di call-off stock, la norma infatti la ritiene essenziale per annotare la movimentazione dei beni trasferiti da uno Stato ad un altro senza che sia realizzata contestualmente un’operazione di cessione. La normativa Ue non stabilisce il formato dei registri, ma la Commissione consiglia di escludere la tenuta dei registri cartacei preferendo quelli elettronici.

Infine, considerando l’obbligo di riportare negli elenchi riepilogativi la movimentazione dei beni in regime di call-off stock, è richiesto un adeguamento anche degli Intrastat.

Cessioni a catena

Grazie all’introduzione dell’articolo 41-ter nel DL 331/1993 le operazioni a catena trovano anche nell’ordinamento nazionale il criterio normativo per individuare tra successive operazioni collegate la cessione intra-Ue non imponibile ai fini Iva. A questo scopo è fondamentale individuare per conto di quale operatore viene realizzato il trasporto. La norma definisce le cessioni a catena come cessioni successive di beni che sono oggetto di un unico trasporto da un o Stato membro ad un altro Stato membro direttamente dal primo cedente all’ultimo acquirente della catena. Al comma 2 è individuata la regola generale per cui nelle cessioni a catena con trasporto dei beni dall’Italia effettuato da un operatore intermedio Ue si considera cessione non imponibile ai sensi dell’art. 41 DL 331/93 solo la cessione effettuata nei confronti dell’operatore intermedio. In senso speculare, nelle cessioni a catena in cui il trasporto termina in Italia, si considera acquisto intra-Ue ex art. 38 DL 331/93 solo quello effettuato nei confronti dell’operatore intermedio, se quest’ultimo comunica al cedente Ue la propria partita Iva dello Stato dove ha inizio il trasporto (comma 3).

Sarà necessario fornire diverse tipologie di prova del trasporto delle merci.

Chi sono i soggetti?

- Il fornitore: all’inizio della catena cede i beni ad un operatore intermedio;

- l’operatore intermedio: il cedente all’interno della catena diverso dal primo cedente che trasporta i beni (esso stesso o tramite un terzo che agisce per suo conto);

- l’acquirente: soggetto a cui l’operatore intermedio cede i beni

Condizioni sostanziali per l’applicazione della non imponibilità

Le disposizioni della citata direttiva Ue 2018/1910 sono state recepite dal D.Lgs n. 192/2021 con l’introduzione del nuovo comma 2-ter all’art. 41 DL 331/1993, ai sensi del quale, alle cessioni intracomunitarie di cui alle lettere a) e c) la non imponibilità è applicata a condizione che:

- l’acquirente abbia comunicato al cedente il numero di identificazione IVA attribuito da un altro Stato UE;

- il cedente abbia compilato il modello Intrastat di cui all’art. 50, comma 6, DPR 331/93, o ne abbia giustificato l’incompleta o mancata compilazione.

La Direzione Generale della Commissione Ue specifica che è possibile desumere che l’acquirente UE abbia comunicato il proprio numero di identificazione IVA nel caso in cui il cedente abbia indicato in fattura tale numero. Si ricorda che ai sensi dell’art. 35 Dpr 633/72 i soggetti che intendono effettuare operazioni UE, devono ottenere una specifica autorizzazione dell’Agenzia delle Entrate a seguito della quale avviene l’iscrizione nell’apposito archivio, c.d. VIES.

Variazione saggio interessi legali

Con decorrenza dal 1° gennaio 2022 la misura del saggio degli interessi legali sale all'1,25% in ragione d'anno. Lo prevede il D.M. 13 dicembre 2021 del Ministero dell’Economia e delle finanze.

Il Ministero dell’Economia e delle Finanze, con proprio decreto da pubblicare in Gazzetta Ufficiale non oltre il 15 dicembre dell'anno precedente a quello cui il saggio si riferisce, può infatti modificarne annualmente la misura, sulla base del rendimento medio annuo lordo dei titoli di Stato di durata non superiore a 12 mesi e tenuto conto del tasso di inflazione registrato nell'anno. Qualora entro il 15 dicembre non sia fissata una nuova misura del saggio, questo rimane invariato per l'anno successivo.

Allo stesso saggio si computano gli interessi convenzionali, se le parti non ne hanno determinato la misura.

Gli interessi superiori alla misura legale devono essere determinati per iscritto; altrimenti sono dovuti nella misura legale e se le parti non ne hanno determinato la misura, dal momento in cui è proposta domanda giudiziale il saggio degli interessi legali è pari a quello previsto dalla legislazione speciale relativa ai ritardi di pagamento nelle transazioni commerciali, così come nell’ipotesi in cui si promuove il procedimento arbitrale.

La variazione ha risvolti di varia natura, anche di carattere fiscale, ad esempio in fase di determinazione delle somme da versare quando si fa ravvedimento. Infatti, quando si ricorre a tale istituto, è questo il saggio da considerare per il conteggio degli interessi dovuti: vanno calcolati giornalmente, tenendo conto del fatto che il tasso da applicare potrebbe non essere unico, ma cambiare in ragione di quello vigente nei diversi periodi.

Di seguito la serie storica dell’andamento del saggio interessi legali, da cui si può desumere l’incremento di più di un punto percentuale tra il 2021 e il 2022.

Nuovi oneri comunicativi lavoro occasionale

Con finalità antielusive il Senato ha modificato il Decreto Fisco-Lavoro n.146/2021, introducendo l’obbligo della comunicazione preventiva per i rapporti di lavoro occasionali autonomi. Basteranno un sms o una e-mail per proteggere da sanzioni una collaborazione occasionale ex art. 2222 c.c.

Con questa modifica in sede di conversione in legge del decreto fisco lavoro è stato quindi introdotto un obbligo di comunicazione preventiva all’Ispettorato a carico del committente che coinvolga nella propria organizzazione produttiva un lavoratore autonomo occasionale.

È prevista una sanzione amministrativa da 500 a 2.500 euro per ogni lavoratore autonomo occasionale per il quale si è realizzata l’omissione ovvero la comunicazione sia stata eseguita in ritardo. Per questa violazione normativa non è possibile avvalersi della procedura di diffida.

A decorrere dal 1° gennaio 2004 l’iscrizione e il versamento alla Gestione Separata INPS dei lavoratori autonomi occasionali è obbligatoria soltanto e qualora i compensi percepiti eccedano la quota di 5.000 euro annui, tenendo conto della globalità di tutti i committenti.

L’onere contributivo, secondo le aliquote previste annualmente per la Gestione Separata INPS, è posto:

- per 2/3 a carico del committente;

- per 1/3 a carico del prestatore.

e l’imponibile previdenziale è costituito dal compenso lordo erogato al collaboratore, dedotte eventuali spese poste a carico del committente.

Per i compensi complessivamente percepiti nell’arco dell’anno superiore a 5.000 euro il versamento della contribuzione alla Gestione Separata Inps avverrà con le modalità e nei termini previsti per le collaborazioni coordinate e continuative.

Disciplina assicurativa INAIL

I prestatori d’opera occasionale non sono soggetti alla normativa assistenziale Inail prevista dal D.P.R. n. 1124/65.

Disciplina fiscale

Il compenso percepito dal collaboratore autonomo occasionale rientra nella categoria dei redditi diversi (art. 67 T.U.I.R) definiti come “redditi derivati da attività di lavoro autonomo non esercitate abitualmente o dalla assunzione di obblighi di fare, non fare o permettere” e le prestazioni di lavoro autonomo occasionale risultano assoggettate, ai sensi del D.P.R. n. 600/73, alla ritenuta d’acconto del 20% all’atto dell’erogazione del compenso e a cura del committente

Nel caso in cui i compensi occasionali siano corrisposti a soggetti non residenti, gli obblighi fiscali si assolvono applicando e versando una ritenuta a titolo a titolo d’imposta nella misura del 30%.

Tabella di sintesi