Aggiornamenti fiscali

Con la presente circolare si vuole fornire un quadro completo della disciplina fiscale attuale riferita ad una serie di adempimenti elencati di seguito:

Comunicazione dati fatture e liquidazioni: ravvedimento operoso

Il contribuente che non rispetta la scadenza per l'invio telematico del nuovo “spesometro” 2017, ossia delle comunicazioni Iva dei dati delle fatture emesse e ricevute, nonché della comunicazione dati delle liquidazioni periodiche Iva, o presenta dati non corretti o incompleti, ha la possibilità di sanare tali comportamenti avvalendosi del ravvedimento operoso, (risoluzione Agenzia delle Entrate n.104/E del 28/07/2017).Valgono infatti le regole dettate dall'art.13, comma 1 lettera a-bis e seguenti del D. Lgs. 472/1997, ovvero l’istituto del ravvedimento operoso.

La riduzione delle sanzioni avrà un impatto a crescere in funzione della presentazione della comunicazione obbligatoria entro oppure oltre 15 giorni ed in funzione della data dell'avvenuto pagamento della sanzione.

Sanzioni per omessa, ritardata o infedele comunicazione della liquidazione periodica Iva.

Ricordiamo le scadenze:

- 1° trimestre entro il 12 giugno 2017

- 2° trimestre entro il 18 settembre 2017

- 3° trimestre entro il 30 novembre 2017

- 4° trimestre entro il 28 febbraio 2018.

Le sanzioni sono quelle previste dall'art.11, comma 2-ter D. Lgs. 471/1997, che vanno da 500 a 2.000 euro, ridotte ad 1/2 se la trasmissione telematica del modello è effettuata entro i 15 giorni successivi alla scadenza o se entro lo stesso termine è effettuata la trasmissione corretta dei dati. In caso contrario si può intervenire direttamente regolarizzando con la dichiarazione annuale Iva ovvero successivamente con una dichiarazione annuale integrativa (ovviamente in tale ultimo caso sarà necessario regolarizzare anche la dichiarazione infedele).

Rientrando nei 15 giorni di presentazione o correzione del modello, a seconda del giorno di pagamento dell'F24, le sanzioni saranno:

- euro 27,78 (1/9 di 250) se versato entro 90 giorni dalla scadenza dell'adempimento;

- euro 31,25 (1/8 di 250) se versato entro il 30/04 dell'anno successivo;

- euro 35,71 (1/7 di 250) se versato entro il 30/04 del secondo anno successivo;

- euro 41,67 (1/6 di 250) se versato entro il 31/12 del 6° anno successivo per i primi 3 trimestri e del 7° anno per il 4° trimestre (termine per il periodo di accertamento).

- euro 50 (1/5 di 250) se versato oltre la scadenza precedente ma entro la notifica dell’atto impositivo.

Se invece il modello viene presentato o integrato oltre i 15 giorni dalla scadenza, non si beneficia della riduzione del 50% della sanzione, ma si applicherà comunque la riduzione per ravvedimento operoso a seconda del giorno di versamento dell'F24. Si pagheranno quindi:

- euro 55,56 (1/9 di 500) entro 90 giorni

- euro 62,50 (1/8 di 500) entro 30/4 dell'anno successivo

- euro 71,43 (1/7 di 500) entro 30/4 del 2° anno successivo

- euro 83,33 (1/6 di 500) entro il 31/12/2023 primi 3 trimestri, 31/12/2024 per il 4° trimestre (termine per il periodo di accertamento).

- euro 100 (1/5 di 500) entro la notifica.

Il codice tributo da indicare nella sezione Erario è 8911.

Diverse sono le sanzioni per la comunicazione fatture emesse e ricevute, omessa, ritardata od infedele.

Ricordiamo le scadenze:

- 1° semestre 16.10.2017;

- 2° semestre 28.02.2018.

Per ogni fattura non comunicata, la sanzione andrà da 2 euro fino ad un massimo di 1.000 euro a trimestre, che se corretto entro 15 giorni diventeranno 1 euro a fattura fino a 500 euro a trimestre.

Quindi, in caso di correzione del modello entro 15 giorni e pagamento dell’F24

- entro 90 giorni: 1/9 dell'importo calcolato moltiplicando 1 euro per il numero delle fatture non comunicate;

- entro il 30/4 dell'anno successivo: 1/8 dello stesso importo

- entro 30/4 del 2° anno successivo: 1/7 dello stesso importo

- entro il 31/12 del 6° (o 7°) anno successivo (termine per il periodo di accertamento): 1/6 dello stesso importo

- entro la notifica dell'atto: 1/5 dello stesso importo.

Per la correzione del modello oltre il 15° giorno, il criterio impositivo è lo stesso di cui sopra ma partendo dall'importo calcolato di 2 euro a fattura.

Il modello va ovviamente ripresentato.

Per il pagamento di questo tributo, il codice deve essere ancora approvato.

A cura di Paola Sella

Nuovi termini per la detrazione Iva

L’articolo 2 del D.L. 50/2017 (Manovra correttiva) ha apportato considerevoli modifiche sia ai termini entro i quali è esercitabile il diritto alla detrazione dell’Iva che ai termini di annotazione nei registri Iva ai fini della detrazione stessa.Termini di detrazione Iva

Ante D.L. 50/2017: Il diritto alla detrazione sorge nel momento in cui l’imposta diviene esigibile e può essere esercitato al più tardi con la dichiarazione relativa al secondo anno successivo a quello in cui è sorto il diritto alla detrazione.

Post D.L. 50/2017: Il diritto alla detrazione sorge nel momento in cui l’imposta diviene esigibile ed è esercitato al più tardi con la dichiarazione relativa all’anno in cui il diritto alla detrazione è sorto.

Ad esempio, con riferimento ad un acquisto di beni consegnati nel mese di ottobre 2017 e fatturati ad ottobre, il diritto alla detrazione sorge nel 2017 e può essere esercitato al più tardi con il modello Iva 2018 relativo al 2017 (scadenza 30/04/2018); con la precedente normativa il diritto alla detrazione avrebbe potuto essere esercitato al più tardi con il modello Iva 2020 relativo al 2019.

Annotazione fatture di acquisto e bollette doganali

Ante D.L. 50/2017: Obbligo di annotazione in apposito registro anteriormente alla liquidazione periodica, o dichiarazione annuale, nella quale è esercitato il diritto alla detrazione.

Post D.L. 50/2017: Obbligo di annotazione in apposito registro anteriormente alla liquidazione periodica nella quale è esercitato il diritto alla detrazione e comunque entro il termine di presentazione della dichiarazione annuale relativa all’anno di ricezione della fattura e con riferimento al medesimo anno.

Le nuove disposizioni introdotte dal D.L. 50/2017 si applicano alle fatture (o note di credito) e bollette doganali emesse dal 01/01/2017.

Problemi applicativi

Possono insorgere problemi applicativi con riferimento a fatture datate 2017 (per le quali l’imposta è esigibile nel 2017) ma pervenute nel 2018.

Nel caso in cui la fattura pervenga al cessionario entro il 16/01 questi potrà inserire la fattura nel registro acquisti di dicembre ed esercitare la detrazione nella liquidazione Iva relativa a dicembre 2017.

Più problematico è il caso in cui la fattura sia pervenuta dopo il 16/01. In tal caso la fattura verrà registrata nel 2018 ma la detrazione dovrà essere esercitata con il modello Iva 2018 relativo al 2017; tale credito Iva concorrerà alla prima liquidazione successiva alla presentazione del modello Iva (maggio 2018) creando quindi un disallineamento fra periodo di registrazione della fattura e periodo di detrazione del relativo credito. Tutto ciò inoltre contrasta con i nuovi termini di registrazione: secondo questi infatti tale fattura potrà essere registrata entro il 30/04/2019 (termine del modello Iva 2019 relativo all’anno di ricezione della fattura) anche se a tale ultima data il diritto alla detrazione non potrà più essere esercitato. La combinazione dei modificati termini di detrazione dell’imposta e di annotazione delle fatture potrebbe quindi generare notevoli criticità con riferimento alle fatture relative ad operazioni effettuate a dicembre 2017 e ricevute nel 2018.

Nel caso, poi, in cui la fattura datata 2017 venga ricevuta dopo il 30/04/2018 (termine di presentazione del modello Iva 2017) il contribuente per poter esercitare il diritto alla detrazione dovrà predisporre una dichiarazione Iva integrativa a favore.

Operazioni intracomunitarie

In caso di acquisti intracomunitari con spedizione o consegna dei beni nel mese di dicembre 2017 e ricezione della fattura relativa all’operazione di dicembre a gennaio oltre il giorno 16, il contribuente si troverà nella situazione di dover annotare la fattura integrata nel registro delle fatture emesse entro il mese di febbraio con riferimento gennaio e contemporaneamente annota la fattura nel registro acquisti. In tal caso mentre l’Iva a debito parteciperà subito alla liquidazione Iva, il diritto alla detrazione dell’Iva in acquisto potrà essere esercitato solo in sede di dichiarazione annuale (l’imposta è esigibile nel 2017 ma essendo già passato il termine per la liquidazione di dicembre tale Iva potrà essere detratta solo direttamente in dichiarazione) con scadenza 30/04 e quindi con la liquidazione del 16 maggio 2018. Viene, anche in questo caso, a crearsi un disallineamento fra credito e debito che appare non coerente con la ratio dell’operazione.

Si attendono i chiarimenti che, necessariamente, gli Uffici dovranno fornire.

A cura di Stefano Borghi

Locazioni brevi: scatta la ritenuta

L’articolo 4 del decreto legge 24 aprile 2017, n. 50 ha introdotto anche una specifica disciplina fiscale per le locazioni brevi. In sintesi, la nuova normativa stabilisce che gli intermediari immobiliari dovranno versare la ritenuta del 21% sugli affitti “brevi”, pagati ai locatori loro clienti, sui contratti stipulati a partire dal 1 giugno 2017. Si precisa, però, che non verranno applicate le sanzioni sulle ritenute omesse o incomplete fino all’11 settembre 2017, in quanto si deve tener conto della moratoria di sessanta giorni prevista, per i nuovi adempimenti, dallo Statuto del contribuente.Il decreto fornisce la definizione di tali contratti di locazione brevi, stabilisce il regime fiscale da applicare ai relativi canoni e prevede l’attribuzione di compiti di comunicazione dei dati e di sostituzione nel prelievo dell’imposta in capo a determinati intermediari.

Per contratti di locazione breve, si intendono i contratti di locazione di immobili ad uso abitativo di durata non superiore a trenta giorni, stipulati da persone fisiche al di fuori dell’esercizio di attività di impresa (requisito soggettivo); a questi sono equiparati i contratti di sublocazione e i contratti di concessione in godimento dell’immobile stipulati dal comodatario, aventi medesima durata. L’attività d’impresa, in questo caso, viene definita in base a parametri relativi alla frequenza annuale delle locazioni, al numero degli immobili locati e alla tipologia dei servizi accessori offerti, con rinvio alla normativa regionale. Per quanto riguarda i requisiti oggettivi, la norma prevede che gli immobili debbano avere finalità abitative e debbano essere situati in Italia. Inoltre, il contratto di locazione può avere ad oggetto anche la fornitura di biancheria e la pulizia di locali, in quanto sono considerati servizi strettamente connessi alle esigenze abitative di breve periodo.

La norma definisce, inoltre, lo specifico ruolo attribuito agli intermediari. La definizione di intermediario è molto ampia, e si riferisce non solo a coloro che esercitano la professione di mediatore ma anche a tutti coloro attraverso i quali vengono stipulati contratti di locazione breve, come per esempio i gestori di portali online (airbnb). Si considerano anche gli intermediari esteri, sia nel caso in cui abbiano una stabile organizzazione in Italia sia in caso contrario. La norma stabilisce due tipi di adempimenti per gli intermediari: il primo riguarda gli intermediari che intervengono nella stipula dei contratti, e consiste nella comunicazione dei dati relativi ai contratti di locazione breve stipulati. I dati devono essere comunicati entro il 30 giugno dell’anno successivo e riguardano dati relativi al locatore (nome, cognome e codice fiscale), alla durata del contratto, all’importo del corrispettivo lordo e all’indirizzo dell’immobile. Il secondo adempimento è indirizzato agli intermediari che intervengono nel pagamento del canone, e consiste nel pagamento di una ritenuta del 21% sull’ammontare dei canoni lordi indicati nel contratto di locazione. La ritenuta va pagata entro il giorno 16 del mese successivo in cui viene effettuata.

Per quanto riguarda il regime fiscale applicabile, il reddito derivante dai contratti di locazione breve può essere assoggettato, su scelta del locatore, al regime sostitutivo della cedolare secca. In questo caso, la scelta dell’imposta sostitutiva è possibile anche per i sublocatori e i comodatari. Nel caso in cui venisse effettuata questa scelta, il locatore non dovrà pagare un’altra tassazione su questo reddito da locazione, in quanto la ritenuta si intende operata a titolo di imposta sostitutiva. In caso contrario, con la scelta della tassazione ordinaria IRPEF, la ritenuta si intende operata a titolo di acconto sulle imposte sui redditi dovute, e il canone contribuirà alla formazione del reddito imponibile.

Gli intermediari, inoltre, forniranno la certificazione unica che attesterà l’avvenuta ritenuta.

A cura di Francesca Fratti

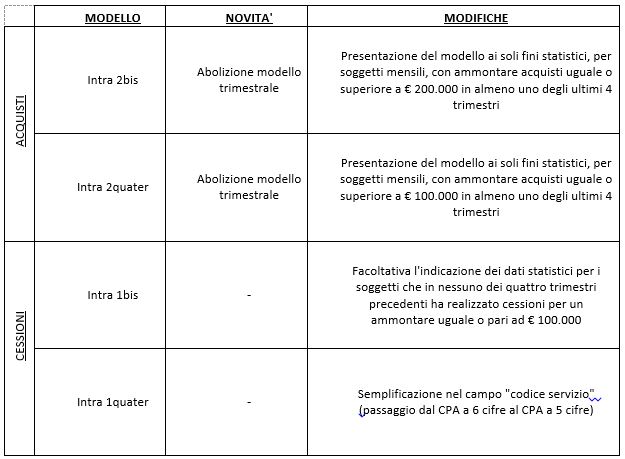

Novità sui modelli Intrastat dal 2018

Dal 1 gennaio 2018 arrivano semplificazioni per i soggetti passivi Iva tenuti all’invio degli elenchi riepilogativi delle operazioni intracomunitarie (modelli Intrastat).L’adozione delle misure di semplificazione ha un duplice obiettivo:

- evitare duplicazioni di adempimenti comunicativi a carico dei contribuenti Iva;

- ridurre, nel rispetto delle normative Ue, le informazioni fiscali e statistiche da trasmettere all’amministrazione.

Le semplificazioni riguardano i seguenti elenchi riepilogativi:

- modello INTRA 2bis, relativo agli acquisti di beni;

- modello INTRA 2quater, relativo agli acquisti di servizi;

- modello INTRA 1bis, relativo alle cessioni di beni;

- modello INTRA 1quater, relativo ai servizi resi.

Di seguito il riassunto delle novità:

Pertanto, se nel corso di un trimestre un soggetto passivo ha realizzato acquisti intracomunitari di beni pari a 300.000 euro e, nel medesimo periodo, ha ricevuto servizi intracomunitari per 100.000 euro, sarà tenuto a presentare mensilmente l’elenco riepilogativo dei soli acquisti intracomunitari di beni.

A cura di Alessia Pastorello

Lavorazioni IntraUE e non imponibilità

(Sentenza Toridas-causa C386/16 del 26/07/2017)Esenzione iva in caso di cessioni a catena

La Corte di giustizia, con la sentenza relativa alla causa C-386/16 del 26 luglio 2017 è intervenuta sulla corretta modalità di fatturazione di cessioni a catena. Nel caso in esame la Toridas è una società lituana che cede i prodotti alla società Megalain OU (società estone). La Megalain si impegnava ad esportare i beni, entro 30 giorni, fuori dal territorio della Lituania e a presentare alla Toridas prova documentale della loro effettiva uscita dal territorio. Allo stesso tempo la Toridas si impegnava a custodire i beni occupandosi della loro conservazione. Lo stesso giorno, o il giorno successivo al loro acquisto dalla Toridas, la Megalain rivendeva i beni ad acquirenti soggetti passivi comunitari e la merce passava dalla Lituania al paese destinatario senza passare per l’Estonia.

L’articolo 138 della direttiva Iva prevede che una cessione intracomunitaria è esente da Iva (rectius: non imponibile) se ricorrono tre condizioni:

a) Il potere di disporre del bene come proprietario è stato trasmesso all’acquirente;

b) Il venditore prova che la merce è stata spedita/trasportata in un altro Paese membro;

c) In seguito a tale spedizione/trasporto, il bene ha lasciato fisicamente il territorio dello Stato membro di cessione.

Una conseguenza di questa norma è che in presenza di due o più cessioni successive a fronte di un unico trasporto intracomunitario l’esenzione Iva può applicarsi ad una sola vendita. Il trasporto intracomunitario può essere “imputato” ad una sola cessione e solo a questa si può applicare l’esenzione dall’Iva. Nel caso preso in esame la seconda cessione ha avuto luogo prima dell’inizio del trasporto intracomunitario e quindi questa sarà qualificata come cessione intracomunitaria mentre la prima cessione sarà considerata “interna” e quindi soggetta all’Iva secondo le aliquote del paese del primo cedente. Il soggetto intermedio dovrà identificarsi ai fini iva nel Paese di partenza dei beni per porre in essere la cessione intracomunitaria e per potersi detrarre l’iva sul primo acquisto.

L’eventuale trasformazione dei beni successiva alla prima cessione non può mutare la sostanza della transazione considerato che la manipolazione non è ricompresa tra le condizioni sostanziali stabilite dall’articolo 138, paragrafo 1 della direttiva Iva.

La prima cessione non è esente dall’Iva se il primo acquirente, identificato in un diverso Stato membro, informa il fornitore che i beni (non ancora “usciti” dal territorio del primo stato membro) saranno rivenduti a un terzo soggetto di un terzo Stato membro e che i beni saranno trasportati dal primo paese verso tale terzo stato.

Differenza tra cessioni “a catena” e triangolazioni

La triangolazione comunitaria è normata dall’articolo 40, comma 2, del D.L. n. 331/1993 e prevede la presenza di tre soggetti (primo cedente, secondo cessionario e promotore-intermediario senza rappresentanza) collocati territorialmente in tre Stati membri diversi.

Ciò che distingue la triangolazione dalle cessioni a catena è che in queste ultime il numero di partecipanti può essere superiore a tre e che il rapporto giuridico sottostante è quello di compravendita a tutti gli effetti e non di intermediazione. Di conseguenza se la prima vendita è promossa dal soggetto intermedio che nel momento in cui riceve l’ordine dal proprio cliente acquista il bene dal primo cedente invitandolo ad inviare la merce al secondo cessionario, questa fattispecie sarà inquadrata come triangolazione e non come cessioni consecutive.

Nelle cessioni a catena, nel momento in cui il primo cessionario acquista i beni non ha ancora individuato il cliente finale (la vendita dei beni dal primo cessionario al cliente finale non è contestuale alla prima cessione) e quindi manca il requisito dell’intermediazione perché il soggetto promotore acquista i beni quando, a sua volta, riceve l’ordine d’acquisto dal suo cliente Ue.

A cura di Paolo Rovesta

Bonus “pubblicità”

Il bonus “pubblicità” si sostanzia in un credito d’imposta per chi effettua investimenti in campagne pubblicitarie sulla stampa quotidiana, periodica e sulle emittenti radiofoniche e televisive locali, analogiche o digitali.L’agevolazione è stata introdotta dal legislatore con l’art. 57-bis del DL 50/2017 e sarà attribuita nel 2018 alle imprese e ai lavoratori autonomi, con riferimento agli investimenti effettuati a far data dall’entrata in vigore della legge di conversione, ossia dal 24 giugno 2017.

Per beneficiare del bonus il valore degli investimenti in pubblicità deve superare almeno dell’1% gli analoghi investimenti effettuati sugli stessi mezzi di informazione nell’anno precedente. Si tratta, pertanto, di un’agevolazione che premia i soli investimenti pubblicitari “incrementali”. Per il primo anno, ovviamente, è necessario procedere con il confronto rispetto al periodo omogeneo dell’anno precedente, ovvero dal 24/06/2016 al 31/12/2016.

Il credito d’imposta è pari al 75% del valore incrementale degli investimenti effettuati che sale al 90% nel caso di microimprese, piccole e medie imprese e start up innovative.

Il credito d’imposta è concesso previa presentazione di istanza diretta al Dipartimento per l’informazione e l’editoria della Presidenza del Consiglio dei Ministri.

Il credito d’imposta è utilizzabile soltanto in compensazione.

L’operatività del beneficio in esame richiede l’emanazione di un apposito DPCM contenente le relative disposizioni di attuazione.

In particolare dovranno essere definiti:

- i tipi di investimento che consentono di accedere al beneficio;

- i casi di esclusione;

- le procedure di riconoscimento, concessione e utilizzo del credito;

- la documentazione necessaria;

- il sistema dei controlli per verificare il rispetto del limite massimo agevolabile.

- applicabilità o meno del “Bonus pubblicità” agli investimenti pubblicitari fatti su Internet;

- verifica della sussistenza dell’investimento incrementale “per masse” ossia sul valore complessivo delle spese pubblicitarie, ovvero “per singola tipologia di pubblicità” (su quotidiani e periodici, televisiva / radiofonica).