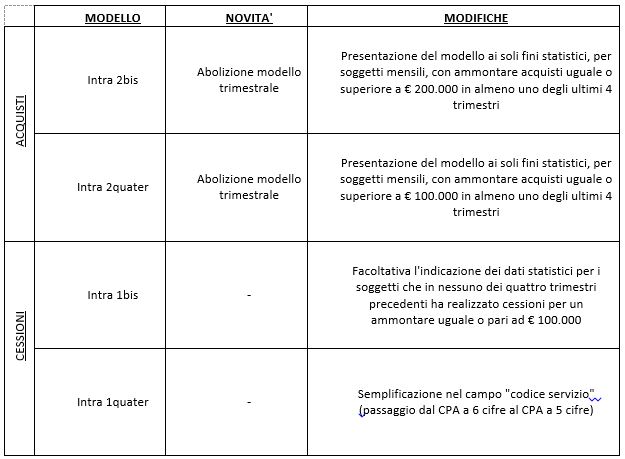

Disciplina fiscale dei mezzi di trasporto

Il legislatore fiscale, nel corso degli anni, si è preoccupato di limitare il riconoscimento fiscale sull’acquisto e sull’utilizzo di attrezzature che, per loro natura, sono suscettibili di “uso personale”, ovvero per scopi privati e non inerenti l’attività svolta, che sia d’impresa o di lavoro autonomo.

Gli interventi sono relativi sia alla deduzione (ai fini Ires-Irpef e Irap) del costo, sia alla detrazione dell’Iva però, dal momento che quest’ultima è un’imposta europea, tali interventi a volte sono stati oggetto di censura da parte delle commissioni Ue, il che ha comportato un “passo indietro” del legislatore fiscale nazionale e un conseguente recupero (in un’ottica di compensazione del gettito) sotto il profilo delle imposte dirette (che sono oggetto di libera manovra da parte degli uffici).Ricordiamo, ad esempio, le domande di rimborso sull’Iva non detratta negli anni precedenti il 2007 a seguito della paventata indetraibilità integrale, la “marcia indietro” sulla totale indeducibilità dei costi inizialmente introdotta per l’anno 2006.

Si tratta di un argomento pieno di sfaccettature, per le diverse destinazioni che i mezzi in questione possono avere (uso aziendale, uso promiscuo a dipendenti o amministratori, uso all’interno dello studio associato, calcolo del fringe benefit, acquisto in leasing, “super-ammortamenti”, uso esclusivamente privato, definizione di “usato”, ecc.) e pertanto meritevole di un approfondimento della fiscalità attuale.

Autovetture (e falsi autocarri)

1. Ires-IrpefIl legislatore fiscale, con l’art. 164 del Tuir, ha inteso disciplinare soltanto taluni mezzi di trasporto a motore, ossia autovetture, autocaravan, motocicli e ciclomotori introducendo delle limitazioni alla deducibilità delle spese e degli altri componenti negativi in considerazione dell’utilizzo anche per fini privati di tali veicoli.

Non sono di conseguenza soggetti a limitazioni specifiche i costi e le spese relativi ai mezzi di trasporto non indicati nell’art. 164, Tuir (autocarri, autotreni, ecc.).

La deducibilità di tali veicoli, ovviamente, varia a seconda dell’utilizzo degli stessi e del soggetto contribuente.

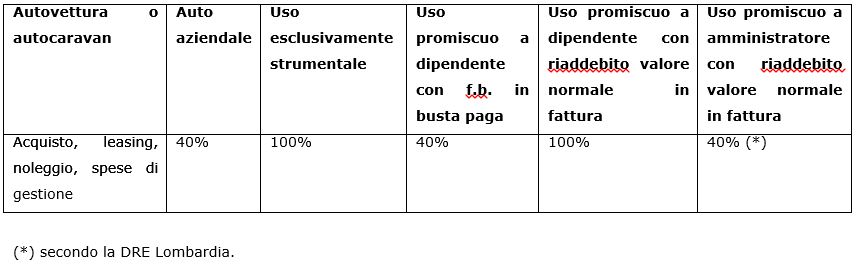

Si propone di seguito uno schema riassuntivo dei limiti di deducibilità per le imprese e lavoratori autonomi.

Qualche precisazione.

Costo da prendere in considerazione: comprende anche l’eventuale Iva indetraibile.

Acquisto: il coefficiente fiscale di ammortamento è pari al 25%, con aliquota ridotta alla metà (solo per le imprese) per il primo anno, di conseguenza il massimo deducibile l’anno dal secondo periodo in poi è pari a € 18.075,99 x 25% x 20% = € 903,80.

Leasing 1: il limite fiscalmente rilevante va commisurato al costo sostenuto dal concedente.

Leasing 2: per i contratti stipulati dal 29.04.2012 la deduzione va effettuata sul periodo minimo di deduzione pari a 48 mesi di contratto, indipendentemente dalla durata effettiva (in precedenza era necessario stipulare un contratta che durasse minimo 48 mesi, pena indeducibilità totale).

Noleggio 1: il limite di rilevanza fiscale si considera annuale e quindi va ragguagliato al periodo di utilizzo del bene.

Noleggio 2: Nel caso di noleggio full service i limiti vanno considerati al netto dei costi riferiti alle eventuali prestazioni accessorie (assicurazione, manutenzione, ecc.), le quali seguono la deduzione delle altre spese di impiego.

Uso esclusivamente strumentale: l’Agenzia delle entrate si è pronunciata più volte e in modo univoco, nel senso che il concetto di esclusiva strumentalità può essere invocato solo nel caso in cui l’autovettura sia un mezzo essenziale al fine dell’attività, ovvero senza il mezzo l’attività non possa essere esercitata, ad esempio le agenzie di autonoleggio e le scuole guida; pertanto la dimostrazione dell’uso esclusivamente strumentale con altri mezzi (ad esempio il parco auto “chiuso” con restituzione serale del mezzo, le schede di rifornimento e di presa in carico, ecc. ecc.) non può consentire la deduzione integrale del costo.

Lavoratori autonomi: La deducibilità e consentita limitatamente ad 1 veicolo; in caso di studi associati il limite è di 1 veicolo per ciascun professionista o socio.

Uso promiscuo a dipendente: deve sussistere per la maggior parte del periodo d’imposta (oppure della maggior parte del periodo di possesso dell’automezzo se acquisto e/o cessione intercorrono nel corso del periodo d’imposta).

Uso promiscuo a dipendente o amministratore: deve esserci il riaddebito all’utilizzatore da parte della azienda, il cui valore va calcolato sulla base delle tabelle ACI che vengono rilasciate ogni anno entro fine dicembre per l’anno successivo. Viene in sintesi forfettizzato un uso personale pari al 30% di 15.000 Km annui. Il riaddebito del “fringe benefit” va effettuato in busta paga (suddiviso pertanto in mensilità) e quindi oggetto di ritenute fiscali e previdenziali; in alternativa si può emettere fattura all’utilizzatore, purché il totale (compresa Iva) del corrispettivo annuo sia almeno pari al fringe benefit calcolato come sopra e, opportunamente, la fattura venga incassata entro l’anno stesso (altrimenti potrebbe essere contestato un falso riaddebito al solo fine di portare a casa maggiori costi fiscali).

Auto con messaggi pubblicitari: non derogano all’art.164.

Interessi passivi: Agli interessi passivi relativi a finanziamenti per l’acquisto di veicoli si applicano le disposizioni dell’art. 164 del Tuir e non quelle dell’art. 96 del Tuir (deduzione entro il ROL).

Uso esclusivamente personale: quando il mezzo non viene, nemmeno in minima parte, utilizzato a scopi aziendali, ma esclusivamente personali del dipendente o amministratore cui viene assegnato, la società può dedurre i costi a norma dell’articolo 95 del Tuir, quindi nel limite del compenso in natura assoggettato ad imposizione in capo al lavoratore dipendente, oppure riaddebitato all’amministratore, da commisurare non col metodo forfettario già visto, bensì sulla base del valore normale (art. 9 Tuir, si possono prendere a riferimento le tariffe degli autonoleggi).

Ci sono altre particolarità da analizzare:

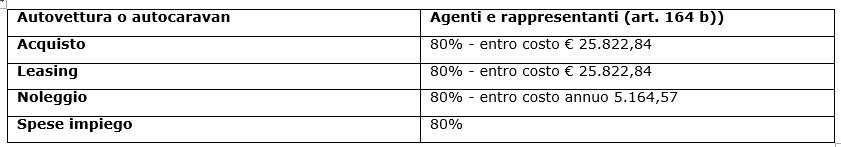

Agenti di commercio e rappresentanti:

Le regole di deducibilità esulano da quelle prima viste e sono così sintetizzate:

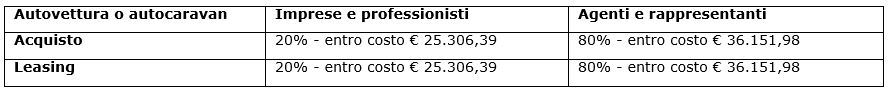

Super-ammortamento

Con l’agevolazione del “super-ammortamento”, valevole per gli acquisti in proprietà o in leasing di autovetture nuove a partire dal 15.10.2015 e fino al 31.12.2016 (attenzione, per il 2017 si applica solo ai mezzi esclusivamente strumentali), viene riconosciuto un incremento puramente fiscale del costo pari al 40%, con le seguenti conseguenze:

Il limite va calcolato maggiorando il costo d’acquisto effettivo, ovvero:

- Costo 20.000 + 40% > 25.306,39 deducibilità max 25.306,39 x 20% = 5.061,28 (da ripartire in base al piano d’ammortamento);

- Costo 15.000 + 40% < 25.306,39 deducibilità max 21.000 x 20% = 4.200,00 (da ripartire in base al piano d’ammortamento).

Autovetture e falsi autocarri

Oltre alle vere e proprie autovetture, ovvero quelle immatricolate con codice M1, sono soggetti alle limitazioni di cui sopra anche i cd. “falsi autocarri”, ovvero i mezzi immatricolati come autocarri, ossia con codice N1 (desumibile dalla carta di circolazione alla lettera J), che presentano contemporaneamente le seguenti caratteristiche:

- codice di carrozzeria F0 (effe zero, lettera J.2);

- 4 o più posti (lett. S.1);

- rapporto Potenza (Kw) (lett. P.2) ≥180

Massa complessiva – tara (t) (portata)

Per procedere alla verifica occorre, pertanto, reperire il libretto di circolazione del veicolo.

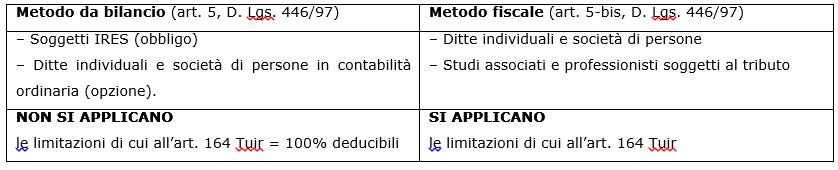

- Irap

Per quanto riguarda le limitazioni alla deducibilità dei costi (quote amm.to, canoni, spese d’impiego) il trattamento e differenziato in base al metodo di determinazione dell’IRAP.

L’Agenzia delle Entrate ha precisato che il super-ammortamento non è deducibile ai fini IRAP.

3. Iva

Ai fini IVA, l’articolo di riferimento per la detrazione è l’art. 19-bis1, co. 1, lett. c), DPR 633/72, che stabilisce:

- una limitazione alla detrazione, pari al 40% dell’IVA a credito, per i veicoli utilizzati non esclusivamente nell’attività;

- nessuna limitazione per i veicoli utilizzati esclusivamente nell’attività di impresa, nonché per agenti e rappresentanti di commercio.

Pertanto, ai fini IVA, in linea teorica, quando è possibile provare l’utilizzo esclusivo nell’attività, l’IVA è detraibile al 100%. Ci si sta riferendo sia all’Iva su acquisto o canoni di leasing, sia a quella relativa alle spese di impiego e gestione dell’autovettura.

E’ bene rammentare che la detrazione al 40% è solo una misura di semplificazione che normalmente si adotta per raggiungere il quieto vivere con il fisco; tenuto conto di una serie di ragionamenti, il veicolo utilizzato in modo non esclusivo per lo svolgimento dell’attività di impresa, dell’arte o della professione, frutta un diritto alla detrazione in tale misura, esonerando il contribuente dal fornire la prova dell’effettivo utilizzo del veicolo (non sempre facile da fornire).

Pertanto la detrazione integrale è certamente ammessa, a condizione che il soggetto passivo sia in grado di fornire, prima, la prova dell’inerenza e, poi, quella dell'utilizzo esclusivo del veicolo nell'esercizio della propria attività.

Uso promiscuo a dipendenti o amministratori

Nella risoluzione 6/DPF/2008, era stato affermato il diritto alla detrazione integrale del tributo nel caso in cui i veicoli fossero concessi in uso (non gratuito) ai dipendenti (ma anche collaboratori) con emissione di fattura (e non con il meccanismo del fringe benefit), ma appare opportuno rammentare che la DRE della Lombardia (interpello 29.05.2014 n.904-472) ha sostenuto che tale principio non potrebbe essere applicato nel caso di concessione in uso dell’auto all’amministratore (anche se di fatto è un collaboratore).

In particolare, l’articolo 3 al comma 6 del D.P.R. 633/1972 dispone che non costituisce prestazione di servizi rilevante a fini iva la messa a disposizione a titolo gratuito nei confronti dei dipendenti (oltre che l’uso personale o familiare) di veicoli stradali a motore per il cui acquisto, pure sulla base di contratti di locazione, anche finanziaria, e di noleggio, la detrazione dell'imposta è stata nella misura limitata al 40%.

Come precisato nella risoluzione citata, tale regime, consistente nella detrazione limitata al 40% dell'Iva assolta a monte e nell'irrilevanza dell'uso privato, non è derogabile. Non è, dunque, consentito al contribuente adottare il diverso comportamento consistente nella detrazione integrale dell'imposta all'atto dell'acquisto degli automezzi e nell’applicazione dell'Iva, sulla base del valore normale, per l'utilizzo privato dei medesimi, ma si dovrà tenerne conto già in sede di detrazione all’atto dell’acquisto.

Nel caso invece in cui il veicolo utilizzato dal datore di lavoro nell’esercizio d’impresa venga messo a disposizione dei dipendenti a titolo oneroso, ovvero mediante l’addebito di uno specifico corrispettivo per l’uso privato, tali veicoli “sono comunque da considerarsi utilizzati totalmente (…) nell'ambito dell'attività d'impresa”. Ne consegue che l'Iva, è da considerarsi integralmente detraibile.

La messa a disposizione di veicoli stradali a motore effettuata dal datore di lavoro nei confronti del proprio personale dipendente, a fronte di un corrispettivo specifico, costituisce una prestazione di servizi rilevante a fini Iva, la cui base imponibile, è costituita dal valore normale dei servizi, determinato nella stessa misura del fringe benefit ai fini dell'Irpef, al netto dell'Iva nello stesso inclusa.

Pertanto, laddove venga pattuito un corrispettivo inferiore a tale importo, la base imponibile è quindi costituita, in luogo del corrispettivo pattuito, dal valore normale al lordo delle somme trattenute al dipendente e al netto dell'Iva inclusa nello stesso importo.

Schema riassuntivo della detrazione Iva

Agenti e rappresentanti di commercio

L’iva sull’acquisto, anche in leasing, e sulla gestione dell’autovettura è integralmente detraibile. La detrazione è limitata ad un mezzo solo (nel caso di società di agenti, uno per ogni socio).

Cessione dell’autovettura

Alla luce della detrazione ridotta che può applicarsi all’atto dell’acquisto, la successiva rivendita del mezzo va gestita in maniera “simmetrica”, ovvero riducendo la base imponibile Iva in relazione all’imposta effettivamente detratta all’atto dell’acquisto.

Di conseguenza al fine di stabilire il corretto trattamento Iva della cessione di un veicolo aziendale, va innanzitutto verificata la detrazione Iva operata al momento dell’acquisto.

Le fattispecie che si possono presentare sono pertanto le seguenti:

- Iva integralmente detratta all’atto dell’acquisto

In questo caso, che si può presentare con riferimento ai veicoli utilizzati esclusivamente nell’esercizio dell’attività o nel caso di agenti e rappresentanti di commercio, l’intero corrispettivo pattuito per la relativa cessione del veicolo va assoggettato ad Iva con aliquota ordinaria.

- Iva integralmente non detratta all’atto dell’acquisto

È il caso ad esempio di acquisto operato da medici o agenti di assicurazione (indetraibilità soggettiva) che presentano un pro-rata di indetraibilità pari al 100%.

Ai fini Iva l’operazione di cessione del veicolo va qualificata come operazione esente ai sensi dell’articolo 10, comma 27-quinquies, DPR 633/1972, e questa indicazione va riportata nella fattura.

- Iva parzialmente detratta all’atto dell’acquisto

In base all’articolo 13, comma 5, del DPR 633/1972 “Per le cessioni che hanno per oggetto beni per il cui acquisto o importazione la detrazione è stata ridotta ai sensi dell’articolo 19-bis.1 o di altre disposizioni di indetraibilità oggettiva, la base imponibile è determinata moltiplicando per la percentuale detraibile ai sensi di tali disposizioni l’importo determinato ai sensi dei commi precedenti”.

In considerazione del fatto che dal 2001 ad oggi si sono succedute diverse percentuali di indetraibilità dell’Iva sugli acquisti di autovetture, andrà verificata quale percentuale di indetraibilità sia stata applicata al momento della registrazione della fattura di acquisto (o eventualmente come tale detraibilità sia stata rettificata in seguito alla presentazione dell’istanza di rimborso presentata nel 2007).

L’importo della cessione seguirà il seguente trattamento:

- sarà da assoggettare ad Iva nella misura ordinaria la base imponibile determinata moltiplicando il corrispettivo per la percentuale di detrazione operata, scorporando poi

l’Iva;

- la quota residua, sarà “Fuori campo Iva ex articolo 13, comma 5, DPR 633/1972”.

Esempio: cessione di autovettura con Iva detratta all’acquisto per il 40%, corrispettivo pattuito di € 12.000.

La base imponibile è 12.000 / (60+(40+22%)) x 40 = 4.411,76

L’Iva al 22% è 4.411,76 x 22% = 970,59

Il corrispettivo f.c.Iva ex art. 13 è 4.411,76 / 40 x 60 = 6.617,65

Totale 12.000,00

Nel caso di acquisto effettuato presso un privato o da soggetti che hanno applicato il regime del margine ex articolo 36 D.L. 41/1995, oppure da soggetti che non hanno detratto l’Iva all’acquisto e quindi fatturato esente art. 10 n.27-quinquies, al momento della rivendita dovrà essere applicato il regime del margine: sulla fattura non dovrà essere esposta l’Iva, ma dovrà essere indicato che si tratta di “Operazione soggetta al regime del margine di cui all’articolo 36 del D.L. n. 41/95 e successive modificazioni”. L’Iva andrà messa a debito in liquidazione solo per la parte di eventuale margine positivo realizzato, mediante scorporo dello stesso.

4. Auto del dipendente o collaboratore

Quando l’auto utilizzata a scopi aziendali è di proprietà del dipendente o collaboratore, autorizzato alla “missione” aziendale, allora è consuetudine riconoscere un’indennità (rimborso) chilometrica al proprietario utilizzatore, che tenga conto del carburante e tutte le altre spese di obsolescenza del mezzo per effetto del suo utilizzo.

Tale indennità ha un duplice aspetto.

Il primo in capo al dipendente o collaboratore che la percepisce, per il quale non costituisce reddito, a meno che la missione non possa considerarsi “trasferta”, ovvero quando:

- all’interno del comune ove è situata la sede di lavoro;

- è rivolta a rimborsare il tragitto casa-lavoro.

Il secondo in capo all’azienda o allo studio professionale che la eroga e quindi sostiene il costo, per i quali soggetti la deduzione è assicurata nei limiti dell’art.95 comma 3 del Tuir. L'ammontare deducibile corrisponde al costo di percorrenza per autoveicoli di potenza massima non superiore a 17 CV a benzina, e non superiore a 20 CV a gasolio. Tali valori sono desumibili dalle tabelle riferite ai costi chilometrici pubblicate dall’ACI due volte l’anno (di norma a marzo e settembre). La parte eccedente costituisce costo indeducibile.

Ai fini Irap il costo è interamente indeducibile.

Autocarri

Se l’autocarro aziendale non si può definire “falso” dal punto di vista fiscale già in precedenza analizzato, allora non vale quanto detto per le autovetture.

I costi e le spese relativi a tali mezzi, quindi, non sono soggetti a limitazioni specifiche, né la detrazione dell’Iva sull’acquisto e sulla gestione, con la conseguenza che valgono, sia ai fini delle imposte dirette che dell’Iva, le normali regole di inerenza della componente di costo da dedurre o di imposta da detrarre.

Il “super-ammortamento” è applicabile anche agli autocarri nuovi e lo sarà anche per gli acquisti del 2017.

Altri mezzi di trasporto

Quanto detto per le autovetture aziendali vale anche nel caso di acquisto e utilizzo di altri mezzi potenzialmente ad uso anche privato, come ad esempio motocicli e ciclomotori.

L’articolo di riferimento per la deduzione è sempre il 164 Tuir, con i seguenti limiti fiscali:

Anche ai fini Iva valgono le medesime considerazioni fatte per le autovetture, dovendo fare riferimento all’art. 19-bis1, lett.c del Decreto Iva.